Lohnbuchhaltung - Definition, Grundlagen & Aufgaben

Zusammenfassung

Was du erfährst

- Welche Aufgaben die betriebliche Lohnbuchhaltung hat

- Welche rechtliche Vorgaben erfüllt werden müssen

- Was eine Gehaltsabrechnung ist

- Was der Unterschied zwischen Lohn und Gehalt ist

- Was du bei der Betriebsprüfung beachten musst

Jedes Unternehmen ist vom Gesetzgeber zur Finanz- und somit auch zur Lohnbuchführung verpflichtet. Da das Finanzamt sowie die Rentenversicherungsträger in regelmäßigen Abständen Unternehmensprüfungen vornehmen, ist eine lückenlose, einwandfreie Dokumentation in der Lohnbuchhaltung unabdingbar. Was es zu dieser zu wissen gibt und was dabei zu beachten ist, erfährst du hier.

Inhalt

- Was ist die Lohnbuchhaltung?

- Aufgaben der Lohnbuchhaltung

- Rechtsgrundlagen der Lohnbuchhaltung

- Was ist eine Gehaltsabrechnung?

- Was ist der Unterschied zwischen Lohn und Gehalt?

- Was gibt es bei einer Betriebsprüfung zu beachten?

Definition: Was ist die Lohnbuchhaltung?

Die zentrale Aufgabe der Lohnbuchhaltung eines Unternehmens ist die Abrechnung und Buchung der Mitarbeiterlöhne. Hierbei werden alle wichtigen Aspekte der Gehaltszahlungen, wie der Leistungszeitraum, das Datum der Auszahlung sowie der konkrete Lohnanspruch (Bruttobetrag und Nettobetrag) eines jeden Mitarbeiters festgehalten. Das Verrechnen der gesetzlichen und freiwilligen Abzüge (bspw. Krankenkasse, Sozialversicherungen, vermögenswirksame Leistungen etc.) fällt ebenfalls in den Aufgabenbereich der Lohnbuchführung. Als Grundlage dienen ihr die Arbeitsverträge, Arbeitszeitkarten und Stundenzettel der Angestellten.

Die Aufgaben der Lohnbuchhaltung

Neben den genannten zentralen Aufgaben erfüllt die betriebliche Lohnbuchhaltung noch einige weitere, essentielle Funktionen.

Bei Beschäftigungsbeginn erhält jeder Mitarbeiter eines Unternehmens ein persönliches Lohnkonto. In diesem werden wichtige Daten wie beispielsweise der vollständige Name, Geburtstag sowie die Meldeadresse festgehalten. Zu den Aufgaben der Lohnbuchhaltung zählt es, diese Daten zu pflegen und wenn nötig zu aktualisieren. Werden neue Mitarbeiter eingestellt, so legt die Lohnbuchführung ein solches Konto mit den entsprechenden Personenstammdaten an und meldet die Angestellten bei den Trägern der Sozialversicherung an. Verlassen Mitarbeiter den Betrieb, so übernimmt sie die Abmeldung.

Jahreslohnkonten führen

In den Lohnkonten der Arbeitnehmer werden neben den Personenstammdaten auch weitere Informationen zu deren Person festgehalten. Hierzu gehören allgemeine Besteuerungsmerkmale sowie weitere Spezifika wie beispielsweise:

- Lohnsteuerabzugsbescheinigung

- Freibeträge

- Mutterschutzgeld

- Außerordentliche Einkünfte

- Sonderzahlungen (Schlechtwettergeld, Kurzarbeitergeld etc.

Welche weiteren Daten noch im Lohnkonto aufgeführt sein müssen, regeln der §41 EStG (Einkommensteuergesetz) und der §4 LStDV (Lohnsteuerdurchführungsverordnung). Am Ende eines Geschäftsjahres schließt die Lohnbuchhaltung die Jahreslohnkonten ab und übermittelt die Datensätze an die Bundesagentur für Arbeit, die Sozialversicherungen sowie an Statistikämter.

Gesetzlich vorgeschriebene Meldeerfordernisse erfüllen

Nicht nur die Erfassung, Abrechnung und letztendliche Buchung der Löhne wird von der Lohnbuchhaltung übernommen, sie kommt auch den vom Gesetzgeber vorgeschriebenen Meldeerfordernissen nach. Dazu zählen:

- Lohnsteueranmeldung

- Nachweise über Krankenkassenbeiträge

- Meldungen an die Sozialversicherungen

Gerade in diesen Punkten gilt es, besonders präzise zu arbeiten, denn das Finanzamt wie auch die Träger der Rentenversicherung führen regelmäßige Lohnsteueraußenprüfungen und weitere Kontrollen durch, um sicherzustellen, dass alles seine Ordnung hat.

Arbeitnehmerbezüge abrechnen

Die Lohnbuchführung ermittelt die Gesamtheit aller Bezüge eines jeden Mitarbeiters im Unternehmen, sprich: Lohn, Lohnsteuer, Lohnnebensteuer und abzuführende Sozialversicherungsbeiträge. Zudem übernimmt sie auch die Erstellung der Entgeltabrechnung und übermittelt diese an den jeweiligen Angestellten.

Buchungsbelege für die Finanzbuchhaltung erstellen

Damit der Arbeitnehmer letztendlich auch sein ihm zustehendes Gehalt erhält, ist es die Pflicht der Lohnbuchhaltung, der Finanzbuchhaltung entsprechende Buchungsbelege zur Verfügung zu stellen. Nur wenn diese korrekt erstellt und übermittelt werden, kann der Lohn auf das Konto des Angestellten überweisen werden. Die Mitarbeiter der Lohnbuchhaltung müssen daher nicht nur besonders gut im Umgang mit Zahlen sein, sie müssen auch umfangreiche Kenntnisse im Arbeitsrecht, Sozialversicherungsrecht sowie Lohnsteuerrecht aufweisen und sich regelmäßig über gesetzliche Änderungen bzw. Neuerungen informieren. Zudem können auch das Erstellen von Arbeitsverträgen oder das Verfassen von Abmahnungen in den Aufgabenbereich der Lohnbuchführung fallen.

Rechtsgrundlagen der Lohnbuchhaltung

Wie bereits herausgestellt, führt die Lohnbuchhaltung alle Lohnkonten der Angestellten eines Unternehmens und erstellt deren Gehalts- und Lohnabrechnungen. Hierbei müssen allerdings bestimmte rechtliche Voraussetzungen und Vorgaben erfüllt werden. Diese finden sich in der GewO (Gewerbeordnung), der EBV (Entgeltbescheinigungsverordnung) und der LStDV (Lohnsteuerdurchführungsverordnung).

Die GewO: Pflicht zur Gehaltsabrechnung

Laut der Gewerbeordnung ist jeder gewerbliche Arbeitgeber verpflichtet, seinen Mitarbeitern transparente und nachvollziehbare Lohn- bzw. Gehaltsabrechnungen zur Verfügung zu stellen. Dies passiert in der Regel jeden Monat. Sollte es allerdings keine Unterschiede bei den Angaben zum vorhergehenden Monat geben, so entfällt die Pflicht. Nichtsdestotrotz stellen die meisten Arbeitgeber ihren Angestellten monatlich eine solche Abrechnung zur Verfügung. Denn diese dient dem Arbeitnehmer als wichtiges Nachweisdokument, beispielsweise bei Beantragung eines Darlehens.

Die EBV: Bestandteile der Gehaltsabrechnung

Die Entgeltbescheinigungsverordnung gibt vor, welche Faktoren bzw. Informationen eine korrekte, vollständige Gehaltsabrechnung beinhalten muss. Folgende Arbeitnehmer-Daten müssen in jedem Fall aufgeführt werden:

- Name und Anschrift des Arbeitgebers

- Name und Anschrift des Arbeitnehmers

- Geburtsdatum

- Steuerklasse

- Steuer-ID

- Lohnsteuerklasse

- Sozialversicherungsnummer

- Beginn (und ggf. Ende) der Beschäftigung

- Bruttolohn

- Auszahlungsbetrag

- Abrechnungszeitraum

- Steuer- und Sozialversicherungstage

- ggf. Kinder- und Steuerfreibeträge

Durch die Gehalts- bzw. Lohnabrechnung soll es Arbeitnehmern einwandfrei möglich sein, einen Überblick über alle relevanten Posten zu erhalten und die exakte Zusammensetzung ihres Lohns aufzuschlüsseln.

Die LStDV: Vorgaben zur Führung eines Lohnkontos

Beim Führen der bereits erwähnten Lohnkontos gilt es für die Lohnbuchhaltung ebenfalls, verschiedene Kriterien einzuhalten. Im Lohnkonto müssen nachfolgende Informationen zum Arbeitnehmer zwingend Bestandteile sein:

- Vorname und Nachname

- Freibeträge

- Adresse

- Geburtsdatum

- Elektronische Lohnsteuerabzugsmerkmale (ELStAM)

- Vorsorgefreibetrag

- Freibetrag für den Lohnsteuerabzug

- Ggf. Infos zur Lohnsteuerbefreiung

Zudem müssen mit jeder Gehaltsabrechnung auch einige Angaben in das Lohnkonto des Mitarbeiters eingetragen werden. Hierzu zählen beispielsweise der Lohnzahlungszeitraum, das Datum der Lohnauszahlung, der erhaltene Lohn, außerordentliche Einkünfte, die einbehaltene Lohnsteuer sowie u.U. steuerfreie Bezüge.

Definition: Was ist eine Gehaltsabrechnung?

Die Gehaltsabrechnung, häufig auch Lohn-, Monats- oder Entgeltabrechnung genannt, wird Arbeitnehmern in der Regel monatlich nach der Auszahlung bzw. Überweisung ihres Lohns vom Arbeitgeber übermittelt. In Textform belegt diese Abrechnung exakt, wie genau sich das Gehalt im Einzelfall zusammensetzt. Abrechnungsdetails wie Renten-, Sozialversicherungs-, und Gewerkschaftsbeiträge werden hier ebenfalls erfasst. In einigen Situationen dient die Gehaltsabrechnung aber nicht nur als Informationsmittel für den Angestellten, sondern kann auch für Banken, Vermieter oder den Steuerberater von Interesse sein, beispielsweise bei:

- einem Kreditantrag

- einer Bewerbung auf Wohnraum

- der Steuererklärung

Somit dient die Gehaltsabrechnung auch als Info bzw. Liquiditätsnachweis für Dritte. Darüber hinaus ist sie von entscheidender Bedeutung für die Berechnung der Einkommensteuer.

Wann ist eine Gehaltsabrechnung vollständig?

Aufgrund gesetzlicher Vorgaben muss die Lohnabrechnung einige Daten zwangsläufig beinhalten. Um welche es sich dabei konkret handelt, ist ebenfalls in der Gewerbeordnung geregelt, genauer gesagt in §108 Absatz 3. Eine Gehaltsabrechnung ist demnach vollständig, wenn folgende allgemeine Angaben enthalten sind:

- Name und Anschrift des Arbeitgebers

- Name und Anschrift des Arbeitnehmers

- Geburtsort des Arbeitnehmers

- Versicherungsnummer

- Steuerklasse

- Steuer-ID

- Beginn und ggf. Ende der Beschäftigung

Ebenfalls wichtig sind die Entgeltbestandteile, die letztlich Aufschluss über Vergütungen, Beiträge und Abzüge liefern:

- Bruttolohn

- Sachbezüge

- Auszahlungsbetrag

- Vermögenswirksame Leistungen

- Solidaritätszuschlag

- Beitrag zur Altersvorsorge

- Kirchensteuerabzug

- Sozialversicherungsbeitrag

- Aufwandsentschädigungen

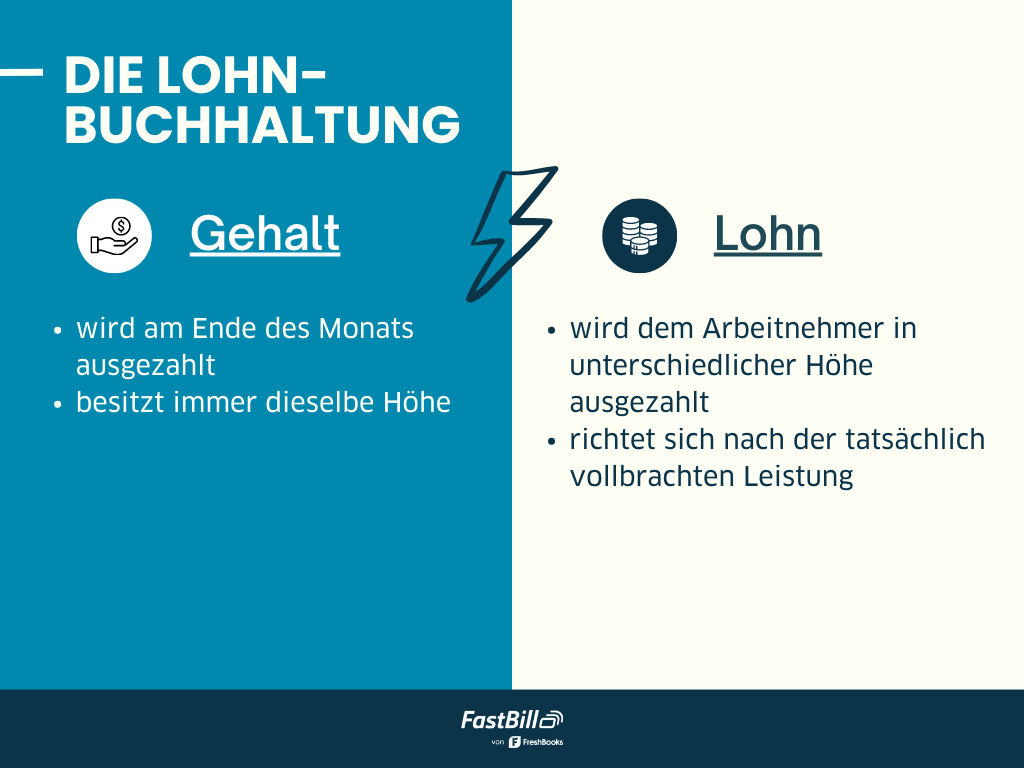

Was ist der Unterschied zwischen Lohn und Gehalt?

Lohn wie auch Gehalt stehen als umgangssprachliche Begrifflichkeiten für das Geld, das ein Arbeitnehmer am Ende des Monats auf sein Konto überwiesen bekommt. Zwar werden hierbei beide Worte gerne synonym verwendet, allerdings gibt es einen tatsächlichen Unterschied: "Gehalt" bezieht sich auf ein festvereinbartes monatliches Entgelt (in der Regel für Angestellte wie Ingenieure, Bürokaufleute etc.), während der "Lohn" sich nach der tatsächlich ausgeführten Arbeit bzw. den geleisteten Stunden richtet.

Der Lohn kann im Unterschied zum Gehalt also von Monat zu Monat unterschiedlich ausfallen. Das Vergütungsmodell des Lohns findet daher vor allem bei Arbeitern des produzierenden Gewerbes oder beispielsweise auch in der Gastronomie Anwendung. Ob ein Arbeitgeber nun Gehalt oder Lohn zahlt, legt der jeweilige Tarif- bzw. Arbeitsvertrag fest.

Lohnbuchhaltung: Was gibt es bei der Betriebsprüfung zu beachten?

Für viele Selbstständige und Unternehmer weckt eine Betriebsprüfung bedrohliche Gefühle. Wer allerdings seine Steuern abführt, einen ordentlichen Jahresabschluss erstellt und seine Bücher sauber führt. muss hier in der Regel keine Sorgen haben. Für unterschiedliche Geschäftsbereiche gibt es hierbei auch verschiedene Arten von Betriebsprüfungen, die ebenfalls von verschiedenen Instanzen durchgeführt werden. Im Falle der Lohnbuchhaltung sind insgesamt vier Prüfungen von zwei Stellen zu unterscheiden:

- Lohnsteuer-Außenprüfung (Finanzamt)

- Umsatzsteuersonderprüfung (Finanzamt)

- Betriebsprüfung zur Unfallversicherung (Rentenversicherungsträger)

- Sozialversicherungsprüfung (Rentenversicherungsträger)

Die Prüfungen durch Finanzamt und Träger der Rentenversicherung können dabei auch zeitgleich erfolgen. Dies dient organisatorischen Entlastungen des jeweiligen Arbeitgebers.

Bei der Überprüfung der Lohnbuchhaltung werden die Schwerpunkte vor allem auf Werbungskosten sowie auf Sachbezüge und geldwerte Vorteile gelegt. Im Falle der Werbungskosten heißt das konkret, es werden die Ausgaben für folgende Posten betrachtet:

- Doppelte Haushaltsführung

- Reisekosten

- Aufwendungen für heimische Arbeitsplätze

Bezüglich der Sachbezüge und geldwerte Vorteile stehen folgende Faktoren im Fokus der Betriebsprüfung:

- Betriebliche Altersvorsorge

- Geschenke an Mitarbeiter

- Firmenwagen

- Betriebsveranstaltungen (bspw. Weihnachts- oder Jahresfeiern)

Zudem werden auch die Abrechnungen von Praktikanten, Werkstudenten sowie geringfügig Beschäftigten überprüft. Nach Abschluss der Überprüfung gibt es in der Regel ein Abschlussgespräch mit dem Firmengründer bzw. Geschäftsführer. Dieser Termin sollte angeratenermaßen wahrgenommenen werden, denn hierbei können fragliche Themen aufgegriffen und perspektivisch besprochen werden. So können bestimmte Sachverhalte u.U. zu eigenen Gunsten geklärt werden und es kann aus etwaigen Fehlern gelernt sowie im Zweifel entsprechende Hilfe in Anspruch genommen werden.

Fazit zum Thema Lohnbuchhaltung

Die Aufgaben der Lohnbuchhaltung umfasst vordergründig das Erstellen von Gehalts- und Lohnabrechnungen, die Pflege der Stammdaten aller Mitarbeiter, die Führung der Lohnkonten, das Erstellen von Buchungsbelegen für die innerbetriebliche Finanzbuchhaltung sowie das Melden erforderlicher Beiträge. Die rechtlichen Grundlagen hierfür finden sich in der Gewerbeordnung (GewO), der Lohnsteuerdurchführungsverordnung (LStDV) und der Entgeltbescheinigungsverordnung (EBV). Eine betriebsmäßige Überprüfung der Lohnbuchhaltung wird von zwei Instanzen durchgeführt: Zum einen vom zuständigen Finanzamt, zum anderen von den Trägern der Rentenversicherung. Wird im Vorfeld der Prüfungen jedoch bereits Wert auf eine saubere Ordnung und Zusammenstellung der notwendigen Unterlagen gelegt, so geht die Betriebsprüfung in der Regel ohne Komplikationen vonstatten.