Rechnungskorrektur: Was ist eine Rechnungskorrektur?

Fehler bei der Rechnungsstellung sind zwar lästig, können in einzelnen Fällen allerdings auftreten. Klar ist, dass deine Kunden stets das Recht auf eine korrigierte und vollständig korrekte Rechnung haben. Aus diesem Grund ist es in einigen Fällen sinnvoll und erforderlich, eine falsche oder teilweise inkorrekte Rechnung zu korrigieren und entsprechend anzupassen.

Inhaltsangabe

- Was ist eine Rechnungskorrektur?

- In diesen Fällen kommt es zur Korrektur einer Rechnung

- So lässt sich eine fehlerhafte Rechnung korrigieren

- Der Unterschied zwischen verbuchter und nicht verbuchter Rechnung

- Wie bezeichnest du eine korrigierte Rechnung?

- Unterschied Gutschrift und Rechnungskorrektur

- Unterschied Rechnungskorrektur und Stornorechnung

- Rechnungskorrekturen, Stornorechnungen und Gutschriften mit einer Rechnungssoftware erstellen

Was ist eine Rechnungskorrektur?

Eine Rechnungskorrektur ist eine Anpassung oder Änderung einer bereits ausgestellten Rechnung, um Fehler zu korrigieren, fehlende Informationen zu ergänzen oder andere Abweichungen zu berichtigen.

Wann macht man eine Rechnungskorrektur?

Wenn dich ein Kunde zur Korrektur der ausgestellten Rechnung auffordert, solltest du diesem Wunsch nach Möglichkeit nachkommen. Vor allem bei einem Fehler innerhalb der Pflichtangaben verstehen gewerbliche Kunden nur selten Spaß, da sich eine falsche Rechnung in der Regel nicht von der Steuer absetzen lässt. Aus diesem Grund solltest du vor Abgabe deiner Rechnungen möglichst nochmal prüfen, ob die folgenden Pflichtangaben korrekt und einwandfrei vorhanden sind:

- Name und Anschrift vom Rechnungssteller

- Name und Anschrift vom Rechnungsempfänger

- Ansprechpartner rund um die Rechnung

- Korrektes Datum für die Ausstellung

- Eindeutige fortlaufende Rechnungsnummer

- Bezeichnung und Menge der Lieferung oder Leistung

- Zeitpunkt oder Zeitraum der Leistung

- Betrag: Kosten und Steuern für die Rechnung

Falls deinem Kunden ein Fehler in einem dieser Bereiche auffallen sollte, ist die Korrektur der Rechnung ein entscheidender Ansatz. Nur berichtigte Rechnungen lassen sich dementsprechend auch absetzen und sorgt für den gewünschten Komfort. Wenn du selbst auf einen signifikanten Fehler stößt, solltest du deinen Kunden aus diesem Grund eigenständig informieren. So hat der Leistungsempfänger zu einem späteren Zeitpunkt keine Schwierigkeiten mit dem Finanzamt.

So wird eine fehlerhafte Rechnung korrigiert

Sollte es sich bei dem Fehler auf der Rechnung nur um einen kleinen Fauxpas im Bereich der Grammatik oder Rechtschreibung handeln, nehmen dies beide Seiten in der Regel hin. Falls der Kunde im Rahmen von falschen Beträgen, einer falschen Leistungsbezeichnung oder fehlerhaften Steuersätzen jedoch eine korrigierte und vollständig richtige Rechnung fordert, ist dies sein gutes Recht. In diesem Fall bist du als Aussteller der Rechnung dazu verpflichtet, den Fehler zu beheben und im Rahmen der Rechnungskorrektur für eine Anpassung zu sorgen. Vor allem bei fehlerhaften Pflichtangaben ist dies in der Regel erforderlich, um vom Vorsteuerabzug zu profitieren.

Solange der Sinn deiner Rechnung jedoch noch klar und eindeutig zu entnehmen ist, musst du in den meisten Fällen keine korrigierte Version der Rechnung anfertigen. Anders ist dies jedoch, wenn es während der Rechnungserstellung zu einem zentralen und steuerlich relevanten Fehler gekommen ist. Dies kann sich beispielsweise auf den Zahlungsbetrag, auf die Steuer oder auf ein fehlerhaftes Rechnungsdatum beziehen. Für die neue Korrekturrechnung gibt es an dieser Stelle zwei Methoden.

Der Unterschied zwischen verbuchter und nicht verbuchter Rechnung

Sollte die Rechnung bereits vollständig verbucht sein, wird die Änderung entsprechend deutlich aufwendiger und komplexer. Doch inwiefern ist die Art der Buchung von der Durchführung einer Rechnungskorrektur abhängig? Die folgenden Unterschiede solltest du kennen:

Rechnung ist verbucht

Sollte deine Rechnung bereits verbucht sein, lässt sie sich nicht mehr nachträglich ändern. Dies führt dazu, dass du sie aus deiner Buchhaltung stornieren musst. Hierzu schreibst du einfach eine neue Rechnung, die einen entsprechend negativen Rechnungsbetrag beinhaltet. Dadurch wird die neue Rechnung ungültig und neutralisiert. Damit die korrigierte Rechnung allerdings dem ursprünglichen Quartal zugeordnet werden kann, dürfen auch das Datum der Originalrechnung sowie die ursprüngliche Rechnungsnummer nicht fehlen. Nur so bleiben die Angaben vollständig.

Rechnung ist nicht verbucht

Falls du deine Rechnung noch nicht verbucht hast, wird die Korrektur für dich deutlich einfacher. Meist reicht die Anfertigung eines Berichtigungsdokuments hierzu aus, in dem du alle fehlerhaften Angaben verändern kannst. Lege diese am besten gemeinsam mit der originalen Rechnung in deiner Buchhaltung ab und sorge im Dokument für einen eindeutigen und klaren Zusammenhang. So sollten beispielsweise der Verweis auf das ursprüngliche Rechnungsdatum und die Nummer nicht fehlen. Auch Name und Adresse des Leistungserbringers sind anzugeben.

Wie bezeichnest du eine korrigierte Rechnung?

Solltest du deine Rechnung erfolgreich angepasst haben, solltest du diese auch entsprechend kennzeichnen. Hierzu bieten sich beispielsweise die Begriffe Korrekturrechnung, Rechnungskorrektur oder Stornorechnung an. Sobald du die korrigierte Rechnung klar und eindeutig mit deiner Buchhaltung verbunden hast, steht der erfolgreichen Umsetzung beim Vorsteuerabzug nichts im Weg. In Verbindung mit einem praktischen Muster kannst du die Daten deiner korrigierten Rechnung auf Wunsch direkt mit der Korrektur verbinden, ohne selbst eine Vorlage erstellen zu müssen.

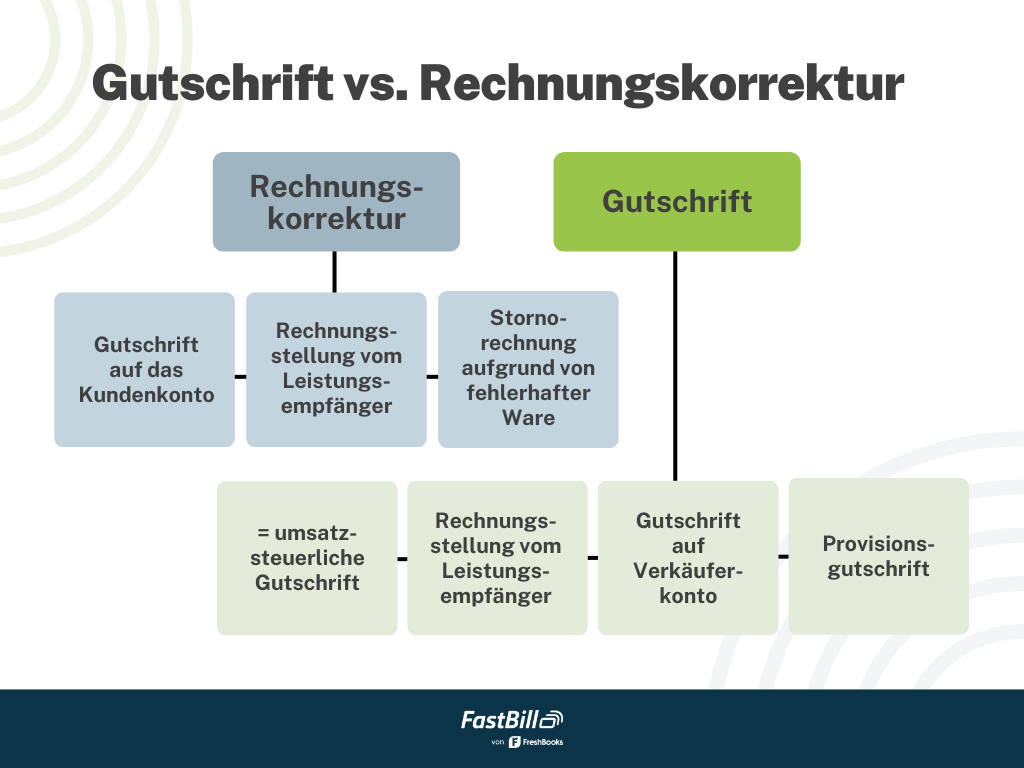

Unterschied Gutschrift und Rechnungskorrektur

Wenn es um den Begriff einer Gutschrift geht, haben sich zwei Bedeutungen etabliert. Einerseits gibt es die umsatzsteuerliche Gutschrift, die einer Rechnung gleicht. Diese wird jedoch nicht von dir als Erbringer der Leistung, sondern direkt vom Leistungsempfänger ausgestellt. Ein solches Modell wird beispielsweise für Provisionszahlungen genutzt, lässt sich jedoch nicht als Korrekturrechnung nutzen. Anders ist es hingegen bei einer kaufmännischen Gutschrift, die als zweite Variante bekannt ist.

Diese hat die Aufgabe, eine fehlerhafte Rechnung zu neutralisieren. Ein derartiges Vorgehen ist beispielsweise bei Rücknahmen von Waren oder bei der Nutzung eines Teils der Lieferung sinnvoll. Aus rechtlicher Sicht handelt es sich bei einer kaufmännischen Gutschrift daher nicht um eine Gutschrift im klassischen Sinne. Eher ist sie mit einer Rechnungskorrektur zu vergleichen, wodurch sich Fehler neutralisieren und im Rahmen einer neuen Rechnung anpassen lassen.

Der Rechnungsbetrag verdeutlicht den Unterschied beider Gutschriften. Während dieser bei einer umsatzsteuerlichen Gutschrift immer positiv ausfällt, sind kaufmännische Gutschriften negativ. So handelt es sich hierbei praktisch um eine finanzielle Erstattung, die als Ausgleich für zu viel oder fehlerhaft gelieferte Waren gewährleistet wird. Verpflichtend ist dieser Ansatz im Rahmen der Rechnungskorrektur aber natürlich nicht. Wichtig ist lediglich, dass die Korrektur der Rechnung klar und eindeutig zu erkennen wird, damit sich bei der Steuererklärung keine Unklarheiten ergeben.

Unterschied Rechnungskorrektur und Stornorechnung

Eine Stornorechnung und eine Rechnungskorrektur sind zwei verschiedene Ansätze zur Korrektur von fehlerhaften Rechnungen:

- Stornorechnung:

- Eine Stornorechnung wird erstellt, um eine fehlerhafte Rechnung zu annullieren oder zu stornieren.

- Sie dient dazu, den fehlerhaften Buchungseintrag rückgängig zu machen.

- Der ursprüngliche Fehler wird dabei korrigiert, indem die stornierte Rechnung als ungültig erklärt wird.

- Rechnungskorrektur:

- Eine Rechnungskorrektur bezieht sich auf die Aktualisierung einer fehlerhaften Rechnung, ohne die ursprüngliche Rechnung zu stornieren.

- Sie wird genutzt, um Fehler wie falsche Mengenangaben, Preise oder andere Details zu korrigieren.

- Die korrigierte Rechnung enthält die nötigen Anpassungen und ergänzt die ursprünglichen Informationen.

In beiden Fällen ist das Ziel, die Genauigkeit der finanziellen Aufzeichnungen sicherzustellen, aber die Methoden unterscheiden sich in Bezug auf die Handhabung der ursprünglichen Rechnung.

Rechnungskorrekturen, Stornorechnungen und Gutschriften mit einer Rechnungssoftware erstellen

Um bei einer Betriebsprüfung auf der sicheren Seite zu sein, bietet es sich für jede Form von Rechnungsberichtigung ein Rechnungsprogramm an. Damit profitierst du von:

Vorlagen, die mit deinen Daten vorausgefüllt sind: Ein Rechnungsprogramm wie FastBill bietet die praktische Funktion von vorausgefüllten Vorlagen. Dies bedeutet, dass grundlegende Daten wie Firmenname, Adresse, und Steuernummer automatisch in die erstellte Rechnung, Stornorechnung oder Gutschrift eingefügt werden. Dies nicht nur beschleunigt den Prozess der Rechnungserstellung erheblich, sondern minimiert auch das Risiko von Übertragungsfehlern und gewährleistet, dass die erstellten Dokumente stets korrekte und konsistente Angaben enthalten.

GoBD-Konforme Rechnungstellung und Aufbewahrung: Das Rechnungsprogramm gewährleistet, dass sämtliche erstellten Dokumente den Grundsätzen zur ordnungsgemäßen Buchführung (GoBD) entsprechen. Dies beinhaltet die Einhaltung von gesetzlichen Vorgaben zur Rechnungstellung und -aufbewahrung. Die Software ermöglicht eine revisionssichere Archivierung der Rechnungen und gewährleistet somit, dass sämtliche steuerlich relevanten Unterlagen den gesetzlichen Anforderungen entsprechen. Die GoBD-Konformität sorgt dafür, dass Unternehmen bei Betriebsprüfungen auf der sicheren Seite sind und ihre finanziellen Transaktionen den gesetzlichen Standards entsprechen.

Automatisierte Berechnungen:

- FastBill ermöglicht präzise und automatisierte Berechnungen für angepasste Beträge oder Rückerstattungen.

Zeiteffizienz:

- Durch die Automatisierung können Rechnungskorrekturen schnell und effizient erstellt werden, was Zeit und Arbeitsaufwand reduziert.

Revisionssicherheit:

- FastBill ewährleistet die Revisionssicherheit, indem sie alle Änderungen und Transaktionen lückenlos dokumentiert.

Nachvollziehbarkeit:

- Jede erstellte Rechnungskorrektur, Stornorechnung oder Gutschrift ist nachvollziehbar und leicht auffindbar.

Integration mit Buchhaltung:

- Eine nahtlose Integration mit der Buchhaltung ermöglicht eine konsistente Finanzverwaltung.

Benachrichtigungen und Erinnerungen:

- Die Software kann an fällige Zahlungen oder ausstehende Korrekturen erinnern, um keine wichtigen Termine zu verpassen.

Mehrere Währungen und Steuersätze:

- Unterstützung für verschiedene Währungen und Steuersätze, um internationalen Anforderungen gerecht zu werden.

Anpassbare Berichte:

- Generierung von detaillierten Berichten über Rechnungskorrekturen, Stornorechnungen und Gutschriften für eine transparente Buchführung.

Sicherer Datenaustausch:

- Verschlüsselte Übertragung und sichere Speicherung der sensiblen Finanzdaten für Datenschutz und Sicherheit.

Aktualität der Gesetzeskonformität:

- Regelmäßige Updates, um sicherzustellen, dass die Software den aktuellen gesetzlichen Anforderungen entspricht.

Du willst weniger Stress beim Rechnung schreiben? Dann teste FastBill 14 tage lang kostenlos!

Häufig gestellte Fragen zur Rechnungskorrektur

Sind Rechnungskorrekturen möglich?

Eine Rechnungskorrektur ist möglich, wenn Fehler oder Anpassungen vorliegen, die eine Neuausstellung erfordern.

Wann Storno und wann Rechnungskorrektur?

Eine Stornierung erfolgt bei Fehlern, während eine Rechnungskorrektur bei Anpassungen wie Preisänderungen oder Rabatten angewendet wird.

Hat der Kunde Anspruch auf Rechnungskorrektur?

Der Kunde hat unter bestimmten Bedingungen Anspruch auf eine Rechnungskorrektur, beispielsweise bei falschen Angaben oder berechtigten Reklamationen.

Was ist besser Rechnung oder Gutschrift?

Die Entscheidung zwischen Rechnung und Gutschrift hängt von der Art der Korrektur ab: Rechnungen sind für Anpassungen, Gutschriften für Rückerstattungen geeignet.

Ist Gutschrift eine Rückerstattung?

Eine Gutschrift ist eine Form der Rückerstattung und wird genutzt, um bereits gezahlte Beträge dem Kunden gutzuschreiben.