Und monatlich grüßt die UStVA ...

Egal, ob du die Umsatzsteuervoranmeldung monatlich oder vierteljährlich (Bei einer Steuerlast unter 7.500 Euro) abgeben musst: Sie ist ein Buchhalterischer Aufwand, der regelmäßig eingeplant werden muss und Ressourcen bindet. Es kostet Zeit, wenn du sie selbst erstellst und Geld, wenn du sie vom Steuerberater machen lässt. Beides würde man sich als Unternehmer natürlich lieber sparen. FastBill bietet dir hierfür eine unkomplizierte Lösung:

So einfach erledigt sich die Umsatzsteuervoranmeldung mit FastBill

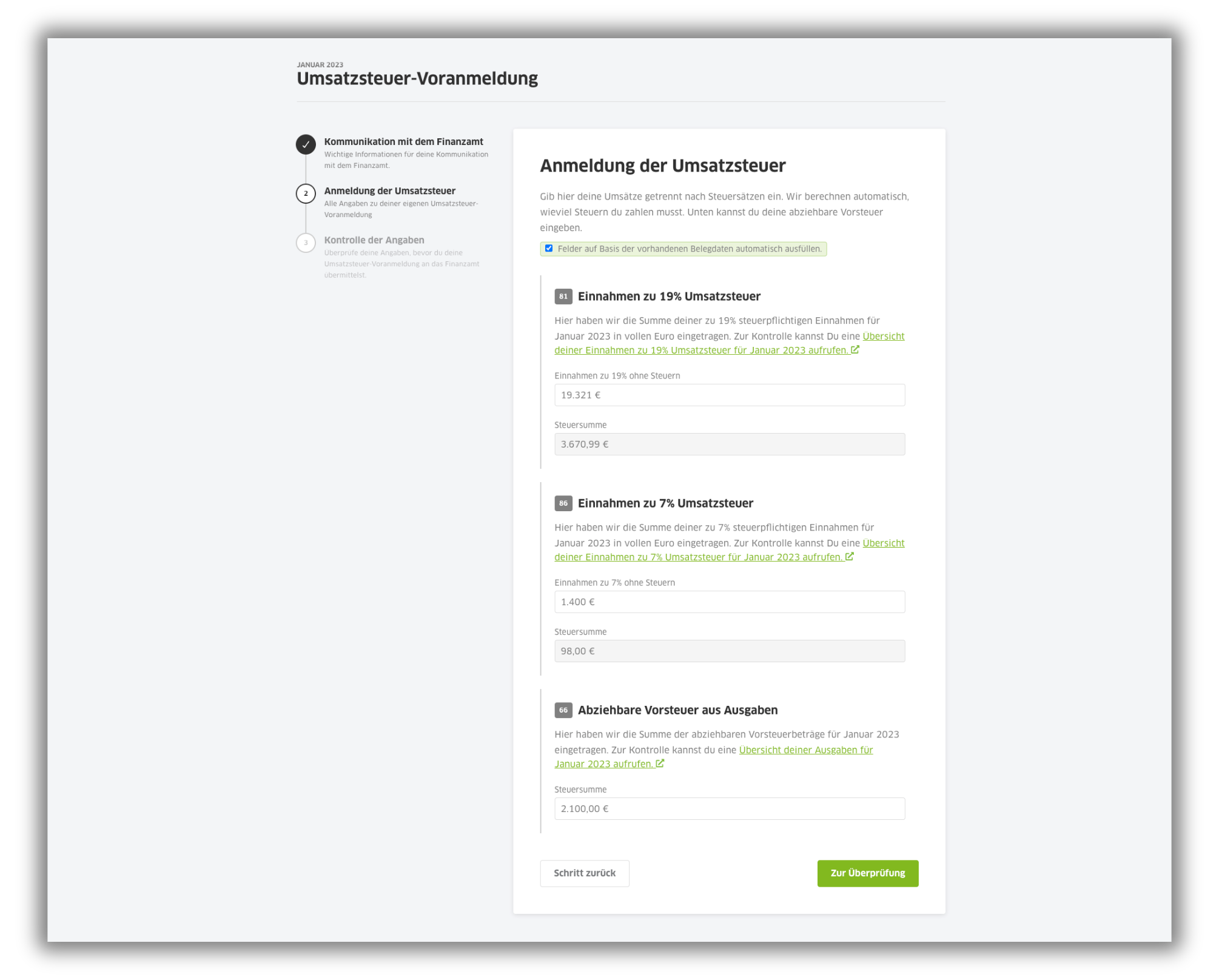

UStVA ausfüllen: vollkommen automatisch und ohne Elster-Zertifikat!

- Rechnungen und Belege an einem Ort vereint

- Per Klick lädst du alle Daten automatisch in deine UStVA

- Unkomplizierte und pünktliche Abgabe

- Über unsere Elster-Schnittstelle geht die UStVA direkt ans Finanzamt

- Bessere Zusammenarbeit mit deinem Steuerberater

Teste FastBill 14 Tage kostenlos!

Deine kostenlose Testphase endet automatisch.

Kurz erklärt: UStVA automatisch ausfüllen lassen

In unserem Video zeigen wir dir, wie die Umsatzsteuervoranmeldung in FastBill aussieht und wie du sie mit wenigen Klicks kontrollierst und zum Finanzamt schickst.

Rechnungstellung und Buchhaltung mit FastBill

Alles an einem Ort

Halte deine Finanzen im Blick, sehe deine Umsätze, den Stand deines Bankkontos und welche Rechnungen noch offen sind. Für einen tieferen Einblick in deine Finanzen stellen wir dir außerdem einen persönlichen monatlichen Report zur Verfügung. Deine UStVA übermittelst du mit einem Klick gemütlich an dein Finanzamt.

Automatisiere deinen Papierkram

Du musst dir nie wieder Gedanken über deine Belegverwaltung machen. Deine Belege leitest du einfach zu FastBill weiter oder lässt sie automatisch einsammeln. Alle Belege werden erfasst, automatisch kategorisiert und mit deinem Konto abgeglichen.

Hosting in Deutschland& GOBD-konform

Deine Daten werden sicher auf deutschen Servern gespeichert. Wir verwalten deine Dokumente GOBD-konform und bewahren sie entsprechend der gesetzlichen Fristen für dich auf. Dazu ist alles sicher archiviert.

Kopf frei für wichtige Dinge

Wir halten dir den Rücken frei, sodass du dich auf deine Arbeit konzentrieren kannst. Einfache und professionelle Erstellung von Angeboten und Rechnungen, Zeiterfassung sowie zusätzliche Zugänge für Mitarbeiter und Steuerberater.

Automatische Umsatzsteuervoranmeldung schon im kleinsten Tarif!

Mit FastBill kannst du deine Umsatzsteuervoranmeldung schon im kleinsten Tarif über unsere Elster-Schnittstelle erledigen Die Voranmeldung der Umsatzsteuer funktioniert dabei auch schon im Solotarif vollautomatisch,

sowohl für IST-Versteuerung als auch für Soll-Versteuerung.

Du musst sie nur

noch kontrollieren und dann wird sie mit einem Klick ans Finanzamt übermittelt

Solo

Plus

Pro

Premium

Alle Preise verstehen sich als Nettopreise zuzüglich der gesetzlichen Mehrwertsteuer.

Warum überhaupt Umsatzsteuervoranmeldung?

Die UStVA existiert aus zwei Gründen: Sie unterstützt die Finanzen des Staates, während sie gleichzeitig deine Finanzen schont. Denn mit der Umsatzsteuervorauszahlung schützt du dich vor unerwartet hohen Beiträgen der Umsatzsteuer am Ende des Jahres. Außerdem kannst du als Monatszahler regelmäßige Vorsteuerbeträge gut kalkulieren.

Umsatzsteuergesetz (UStG)

Der Staat muss dank der Umsatzsteuervoranmeldung nicht auf die Einnahmen durch die Umsatzsteuer warten, bis du deine Steuererklärung nach Ablauf des Jahres beim Finanzamt abgibst. Deshalb musst du die Umsatzsteuer gemäß UStG monatlich bzw. im Kalendervierteljahr voranmelden und übermitteln. Beachte hierbei den jeweils vorgeschriebenen Voranmeldezeitraum.

Umsatzsteuerzahllast verteilen

Andererseits hat die UStVA als wichtiger Bestandteil deiner Buchhaltung den Vorteil, dass du deine Zahllast der Steuern verteilen kannst. Du musst die Umsatzsteuerbeträge nicht wie die Einkommenssteuer nach Ablauf des Jahres zahlen, sondern zahlst regelmäßig ein wenig. Diese Umsatzsteuervorauszahlung entlastet dich somit am Ende des Jahres bei der Abgabe der Umsatzsteuerjahreserklärung. Außerdem verschafft dir die unterjährige Zahlung Planungssicherheit in deinen Ausgaben, da du nicht unerwartet am Ende des Jahres einen hohen Umsatzsteuerbetrag an das Finanzamt überweisen musst.

Für das Finanzamt besteht durch die unterjährige Zahlung zum einen den Zinsvorteil. Zum anderen schütz sich das Finanzamt damit vor Zahlungsausfällen von Unternehmen, beispielsweise durch drohende Insolvenzen.

Unterschied zwischen Umsatzsteuervoranmeldung und Umsatzsteuererklärung

Der wesentliche Unterschied liegt darin, wie häufig du die Umsatzsteuervoranmeldung bzw. die Umsatzsteuererklärung abgeben musst.

Die Voranmeldung musst du regelmäßig mehrmals während des Jahres übermitteln. Je nachdem in der Regel monatlich oder vierteljährlich. Die Umsatzsteuererklärung hingegen musst du nur jeweils einmal nach Ablauf eines Kalenderjahres abgeben. Deshalb wird die Umsatzsteuererklärung auch Umsatzsteuerjahreserklärung genannt.

Bei der Umsatzsteuererklärung gleicht das Finanzamt dann ab, wieviel Umsatzsteuer du bereits mit deinen Umsatzsteuervoranmeldungen abgeführt hast und ob noch eine Zahllast der Umsatzsteuer oder auch Umsatzsteuerschuld offen ist. Mit der Umsatzsteuerjahreserklärung können außerdem beim Staat gezahlte Umsatzsteuer auf Eingangsrechnungen zurückgefordert werden. Informiere dich hier, was eine Eingangsrechnung ist und welche Relevanz diese für die Umsatzsteuer.

Wer muss eine Umsatzsteuervoranmeldung abgeben?

Keine Umsatzsteuervoranmeldung für Kleinunternehmer

Nimmst du die Kleinunternehmerregelung nach §19 des UStG in Anspruch, musst du keine Umsatzsteuer auf deinen Rechnungen ausweisen. Als Kleinunternehmer musst du somit auch keine UStVA beim Finanzamt abgeben und kannst außerdem auf die Umsatzsteuererklärung verzichten.

Die Kleinunternehmerregelung kannst du in Anspruch nehmen, wenn dein Umsatz im Vorjahr nicht mehr als 22.000 Euro betrug und im laufenden Kalenderjahr nicht mehr als 50.000 Euro betragen wird.

Keine Umsatzsteuervoranmeldung für Ärzte & andere Branchen

Einige Berufsgruppen wie Ärzte, Physiotherapeuten oder Versicherungsmakler sind genau wie Kleinunternehmer von der Umsatzsteuer ausgenommen und müssen dementsprechend keine Umsatzsteuervoranmeldung an das Finanzamt übermitteln.

Keine Umsatzsteuervoranmeldung bei einer Umsatzsteuerzahllast unter 1.000 Euro

Sofern deine Zahllast der Umsatzsteuer im letzten Jahr bei unter 1.000 Euro lag, musst du keine regelmäßige Voranmeldung abgeben. In diesem Fall reicht eine einmalige, jährliche Voranmeldung. Du solltest es aber auf jeden Fall mit dem Finanzamt abklären, um Säumniszuschläge, Verspätungszuschläge oder eine detaillierte Steuerprüfungen zu vermeiden.

Tipp: Umsatzsteuervoranmeldung für Privatpersonen

Verkaufst du viele Waren als Privatperson, etwa auf eBay, kann es ebenfalls sein, dass du unter die Abgabepflicht der Umsatzsteuervoranmeldung fällst. Es handelt sich dabei um eine rechtliche Grauzone, weswegen du am besten in Rücksprache mit deinem zuständigen Finanzamt gehst oder dich direkt selbst als umsatzsteuerpflichtiger Unternehmer einordnest.

.jpg)

Umsatzsteuervoranmeldung abgeben

Die Übermittlung der Umsatzsteuervoranmeldung ist ausschließlich online möglich und die einzige vom Finanzamt akzeptierte Form der Übermittlung. Eine Übermittlung der UStVA per Post oder gar telefonisch ist nur in Ausnahmefällen möglich.

Aber auch eine Umsatzsteuervoranmeldung ist keine Raketenwissenschaft: sie besteht zum Glück nur zwei Seiten und ist relativ schnell ausgefüllt.

Übermittlung der UStVA mit ElsterOnline

Die bisher gängigste Form der Übermittlung der Umsatzsteuervoranmeldung ist mit der kostenlosen Software ElsterOnline. Auf dem Portal findest du das vollständige Elsterformular zur Übermittlung deiner Voranmeldung an dein zuständiges Finanzamt. Für die Nutzung der ElsterOnline Software ist allerdings ein elektronisches Zertifikat nötig, sodass du dem Finanzamt die Sicherheit gewähren kannst, dass auch wirklich nur du Zugriff auf deinen ElsterOnline Login hast. Bist du authentifiziert, gilt das elektronische Zertifikat wie eine digitale Unterschrift.

So bekommst du dein ElsterOnline Zertifikat

Im Online-Portal von ELSTER kannst du dir einen Account erstellen und auch gleich im Anschluss dein Zertifikat für die Steuererklärungssoftware ELSTER bestellen kannst. Somit kannst du deine UStVA über das Zertifikat elektronisch authentifiziert direkt an dein zuständiges Finanzamt übermitteln.

Achtung: es kann bis zu 14 Tage dauern, bis du dein Zertifikat erhältst, sodass du selbst die Umsatzsteuervoranmeldung übermitteln kannst. Also wer spät dran ist, geht besser direkt den Weg der Übermittlung der Umsatzsteuervoranmeldung ohne ELSTER-Zertifikat.

Übermittlung der UStVA ohne ElsterOnline

Mit der Buchhaltungssoftware FastBill kannst du die Voranmeldung ohne ElsterOnline abgeben. Der Vorteil: Du benötigst kein Zertifikat von ELSTER und kannst direkt loslegen. Außerdem ist das Formular auf das Wesentliche reduziert und mit Erklärungen versehen. So gelingt die Umsatzsteuervoranmeldung ohne Steuervorwissen und du sparst Zeit und Nerven!

Umsatzsteuervoranmeldung als Nullmeldung

Wie du deine UStVA als Nullmeldung abgibst, erfährst du in unserem Beitrag "Nullmeldung Steuererklärung"

Wie oft und wann muss ich die Umsatzsteuervoranmeldung abgeben?

Die Übermittlung der UStVA erfolgt in der Regel monatlich oder im Kalendervierteljahr. Stichtag für die Übermittlung und die Zahlung ist jeweils der 10. des Folgemonats. Bis dahin musst du sowohl die Voranmeldung an das Finanzamt übermittelt haben als auch die Zahlung der Umsatzsteuerbeträge geleistet haben. Möchtest du also deine Voranmeldung für Oktober 2021 übermitteln, musst du dies bis zum 10. November 2021 machen. Mit einer Einzugsermächtigung für das Finanzamt bist du, was die Zahlung angeht, auf der sicheren Seite. Denn somit werden Säumnisgebühren und Verspätungszuschläge vermieden und du musst dich nicht mehr selbst um die Zahlung kümmern.

Fällt der 10. des Monats auf einen Samstag, Sonntag oder Feiertag verschiebt sich Fälligkeit für die Abgabe der UStVA-Formulare auf den nächsten Werktag.

Monatliche Abgabe der Umsatzsteuervoranmeldung

In den ersten beiden Jahren nach der Gründung deines Unternehmens bist du zur monatlichen Umsatzsteuervoranmeldung verpflichtet. Ausgenommen sind Kleinunternehmer, die nicht umsatzsteuerpflichtig sind. Hast du die ersten beiden Jahre nach der Gründung abgeschlossen, gilt dieser Voranmeldungszeitraum nur bei einer Zahllast von über 7.500 Euro monatlich. Wie erwähnt muss die UStVA bis zum 10. des Folgemonats übermittelt werden. Für Oktober 2021 gilt für Monatszahler also eine Abgabefrist bis zum 10. November.

Quartalsweise Abgabe der Umsatzsteuervoranmeldung

Wenn du bereits zwei Jahre lang regelmäßig monatlich deine UStVA an das Finanzamt übermittelt hast und deine Umsatzsteuerzahllast monatlich zwischen 1.001 und 7.500 Euro liegt, kann der Voranmeldungszeitraum auch quartalsweise erfolgen. Dies bedarf jedoch einer Anmeldung beim Finanzamt und der Bestätigung durch eben dieses.

Quartalsweise wird die UStVA nur alle drei Monate mit einer Abgabefrist bis zum 10. des Folgemonats fällig. Die UStVA für den Abrechnungszeitraums des ersten Quartals musst du also immer am 10. April abgeben, für das zweite Quartal am 10. Juli und so weiter.

Dauerfristverlängerung für die Umsatzsteuervoranmeldung beantragen

Ist dir der Abrechnungszeitraum für die Umsatzsteuervoranmeldung zu knapp, kannst du beim Finanzamt eine Dauerfristverlängerung beantragen. Dadurch wird der Voranmeldezeitraum mit einer Schonfrist um einen Monat verlängert. Die UStVA für Oktober 2021 müsstest du also nicht bis zum 10. November 2021 übermitteln, sondern bis zum 10. Dezember 2021. Diese Schonfrist gewährt dir das Finanzamt jedoch nur, wenn du zu Beginn des Jahres eine Sondervorauszahlung leistest.

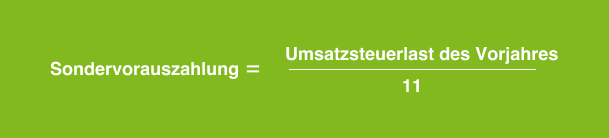

Sondervorauszahlung bei Dauerfristverlängerung

Für die Dauerfristverlängerung wird eine Sondervorauszahlung in Höhe von einem Elftel deiner Zahllast der Umsatzsteuer des Vorjahres fällig. Die Sondervorauszahlung musst du zahlen, wenn du deine UStVA monatlich abgibst und eine Dauerfristverlängerung beantragst. Die Frist für die Zahlung der Sondervorauszahlung im Rahmen der Dauerfristverlängerung ist der 10. Februar des Folgejahres. Die Sondervorauszahlung wird dann im Dezember mit deiner Umsatzsteuervoranmeldung verrechnet.

Was passiert, wenn ich keine Umsatzsteuervoranmeldung abgebe?

Keine UStVA abzugeben und somit keine Umsatzsteuerbeträge zu zahlen ist keine gute Idee, denn wenn du nicht unter eine Ausnahmeregelung fällst, gibt es eine Abgabepflicht. Wenn du die Formulare zu spät bzw. gar nicht abgibst oder nicht rechtzeitig zahlst, kann das Finanzamt Säumniszuschläge erheben. Passiert dies zu häufig, kann es sogar zu unangenehmen Steuerprüfungen kommen.

Falls du aktuell Probleme in Sachen Liquidität hast, hast du die Möglichkeit, dass du das Finanzamt um Stundung der Umsatzsteuerbeträge bittest. Somit empfiehlt es sich auch in dieser Situation sehr, seine Umsatzsteuervoranmeldung zu übermitteln, da sonst viel größere Probleme entstehen könnten.

Für verpasste Fristen bei deiner Umsatzsteuervorabmeldung gibt es keine Ausreden mehr.

Mit dem Buchhaltungsprogramm FastBill bist du immer auf der sicheren Seite und kannst deine Umsatzsteuervoranmeldung mit wenigen Klicks abgeben, ohne dass du dir über ELSTER Gedanken machen brauchst. Test FastBill jetzt 14 Tage kostenlos.

Wie berechnet sich die Umsatzsteuer für die Umsatzsteuervoranmeldung?

Umgangssprachlich wird die Umsatzsteuer auch Mehrwertsteuer genannt. Wie du sie nennst, ist egal. Hauptsache du vergisst sie nicht auf deiner Rechnung auszuweisen. Ausgenommen davon sind nur Kleinunternehmer, doch auch die müssen einen Hinweis dazu auf der Rechnung anführen. Die Umsatzsteuer wird immer auf den Nettopreis deiner Produkte oder Dienstleistungen berechnet. Je nachdem was du anbietest musst du in Deutschland aktuell 19% Umsatzsteuer bzw. 7% Umsatzsteuer abrechnen und abführen.

Mit unserem kostenlosen Mehrwertsteuerrechner kannst du ganz leicht den korrekten Steuersatz berechnen und in deine Rechnungsvorlage eintragen.

Für jedes verkaufte Produkt und jede verkaufte Dienstleistung musst du deinen Kunden die korrekte Umsatzsteuer in Rechnung stellen. Eingenommene Steuern musst du dann in deiner Umsatzsteuervoranmeldung angeben, wo sie mit deiner gezahlten Vorsteuer verrechnet werden. Aus der Differenz ergibt sich deine Umsatzsteuerzahllast, die du an das Finanzamt abführen musst. Zahlst du mehr Vorsteuer als du Umsatzsteuer einnimmst, erhältst du sogar eine Erstattung deiner Umsatzbeiträge vom Finanzamt.

Den richtigen Steuersatz bei Einnahmen abrechnen

Wie bereits erwähnt musst du bei der Rechnungsstellung darauf achten, den richtigen Steuersatz für die Umsatzsteuer abzurechnen. Die Unterscheidung ist sehr wichtig, denn die Prüfer vom Finanzamt nehmen es mit der Umsatzsteuer sehr genau. Und das Risiko bei der Wahl des Steuersatzes liegt komplett bei dir selbst.

Der Steuersatz hängt nicht von der Art deines Betriebes oder deiner Tätigkeit ab, sondern einzig und allein von der Art des einzelnen Umsatzes. Je nachdem, was du anbietest kann es sogar sein, dass du auf derselben Rechnung Produkte mit unterschiedlichen Steuersätzen abrechnest.

Halte bei kritischen Fällen auf jeden Fall Rücksprache mit deinem Steuerberater oder direkt dem Finanzamt.

Keine Erhebung der Umsatzsteuer für Kleinunternehmer

Fälschlicherweise ist oft die Rede davon, dass Kleinunternehmer von der Umsatzsteuer befreit sind. Das ist nicht richtig, denn die Umsatzsteuer wird für Produkte und Leistungen von Kleinunternehmern einfach nicht erhoben. Kleinunternehmer müssen bzw. dürfen dementsprechend auch keine Umsatzsteuer auf ihren Rechnungen abrechnen.

Hier haben wir für dich noch einige Informationen zum Thema Kleinunternehmerregelung zusammengestellt.

UStVA mit Soll-Versteuerung bzw. Ist-Besteuerung

Eine weitere wichtige Rolle spielt die Soll- bzw. Ist-Versteuerung. Bei der Gründung deines Unternehmens gilt für dich automatisch die Soll-Versteuerung. Das bedeutet du musst die Umsatzsteuer bereits mit der Erbringung deiner Leistung voranmelden und abführen, unabhängig davon, ob dein Kunde deine Rechnung bereits beglichen hat.

Du kannst allerdings auch die Ist-Besteuerung beantragen. Der Vorteil ist, dass du die Umsatzsteuer erst bezahlen musst, wenn dein Kunde deine Rechnung ebenfalls beglichen hat.

Die Ist-Besteuerung ist also vor allem für neu gegründete Unternehmen empfehlenswert, da du die Umsatzsteuer erst bezahlen musst, wenn du selbst bezahlt wurdest. So vermeidest du Liquiditätsengpässe, die du im Falle der Soll-Besteuerung zu befürchten hättest.

Umsatzsteuervoranmeldung ohne Elster Zertifikat mit FastBill übermitteln

Mit der Umsatzsteuervoranmeldung in FastBill brauchst du kein Elster Zertifikat und musst kein langes Formular ausfüllen. Mit wenigen Klicks kannst du deine Umsatzsteuervoranmeldung ohne Elster einfach online abgeben.

Dafür sind folgende Schritte notwendig:

- Klicke im Bereich „Finanzen“ auf „Umsatzsteuer-Voranmeldung“

- Klicke am rechten oberen Rand auf „neu erstellen“

- Folge den Schritten im Formular, um den Voranmeldezeitraum und die Daten des Finanzamtes einzutragen

- Als nächstes gibt’s du getrennt nach Steuersätzen deine Umsätze des Zeitraums an

- Bist du mit allen Angaben fertig, klicke auf „Übermittlung starten“.

Anschließend siehst du in deiner Übersicht den Status deiner Voranmeldung und kannst beobachten, ob die Übermittlung erfolgreich war.

Die einzelnen Schritte findest du auch noch einmal in unserem Support zur Umsatzsteuervoranmeldung.

Spare jetzt Zeit bei der Umsatzsteuervoranmeldung und teste das Buchhaltungsprogramm FastBill 14 Tage kostenlos! Mit nur 3 Klicks ermöglichen wir dir die Voranmeldung an dein Finanzamt!

Häufig gestellte Fragen zur Umsatzsteuervoranmeldung

Was ist die Umsatzsteuervoranmeldung?

Die Umsatzsteuervoranmeldung müssen Unternehmen an das zuständige Finanzamt stellen, sofern sie nicht unter bestimmt Ausnahmeregelungen fallen. Dabei werden unterjährig Umsatzsatzsteuerbeträge bzw. Vorsteuerbeträge an das Finanzamt abgeführt und am Ende des Jahres mit der Umsatzsteuerjahreserklärung verrechnet. Die Voranmeldung kann dabei monatlich oder im Kalendervierteljahr gestellt werden.

Warum gibt es die Umsatzsteuervoranmeldung?

Für Unternehmen ergibt sich durch die Vorauszahlung eine Planungssicherheit, da am Ende des Jahres keine unerwartet hohe Umsatzsteuerzahllast entstehen. Das Finanzamt schützt sich durch die unterjährige Zahlung vor Zahlungsausfällen von Unternehmen und hat gleichzeitig den Zinsvorteil gegenüber einer jährlichen Zahlung.

Wann bin ich von der Umsatzsteuervoranmeldung befreit?

Von der Voranmeldung befreit bist du, wenn eine der folgenden Regelungen für dich gelten:

- du zählst fällst § 19 UstG unter die Kleinunternehmerregelung

- du gehörst zur Berufsgruppe der Ärzte, Physiotherapeuten oder Versicherungsmaklern

- deine Zahllast der Umsatzsteuer lag im vorherigen Jahr bei unter 1.000 Euro

Um sicher zu gehen, dass du von der Umsatzsteuerpflicht befreit bist, solltest du das zuständige Finanzamt kontaktieren, um dich vor Säumniszahlungen oder einer Steuerprüfung zu schützen.

Wann ist die Voranmeldung fällig?

In den ersten beiden Jahren nach der Gründung eines Unternehmens muss die UStVA monatlich erfolgen. Stichtag für die Übermittlung und die Zahlung ist jeweils der 10. des Folgemonats. Liegt die monatliche Zahllast nach diesen beiden Jahren bei unter 7.500 Euro, kann der Voranmeldungszeitraum auf eine quartalsweise Zahlung verlängert werden.

Was passiert bei verspäteter Vorauszahlung der Umsatzsteuer?

Wird der Vorauszahlungszeitraum nicht eingehalten kann es zu Säumniszuschlägen auf die Umsatzsteuerbeträge kommen. Außerdem kann vom Finanzamt dann eine Steuerprüfung angeordnet werden.

Was ist der Unterschied zwischen Umsatzsteuervoranmeldung und Umsatzsteuererklärung?

Bei der Umsatzsteuervoranmeldung werden bereits unterjährig Umsatzsteuerbeträge an das Finanzamt abgeführt. Die Umsatzsteuererklärung erfolgt am Ende des Jahres. Hierbei werden die gezahlten Beträge mit der restlichen Umsatzsteuerschuld verrechnet.

Umsatzsteuervoranmeldung abgeben - wie wird sie übermittelt

Um die UStVA an das Finanzamt zu übermitteln, kannst du zum einen ElsterOnline nutzen. Hierfür benötigst du das Elster Zertifikat, dass dich elektronisch authentifiziert und sicherstellt, dass du berechtigt bist die Meldung an das Finanzamt zu übermitteln. Der zweite Weg ist die Anmeldung über dein Buchhaltungsprogramm zu senden. Damit benötigst du kein Zertifikat und kannst schnell und einfach deine Voranmeldung übermitteln. Teste dafür jetzt 14 Tage kostenlos FastBill!