Wie die Digitalisierung die Finanzbranche verändert

Zusammenfassung

Was du erfährst

- Wie die Digitalisierung die Finanzbranche verändert

- Wo innovative Finanztechnologien benötigt werden

- Warum das Prinzip Einfachheit wichtig ist

Das Zeitalter der Digitalisierung hat längst begonnen. Digitale Vernetzung und digitale Intelligenz sind die Stichworte. Sie ermöglichen die Optimierung von Unternehmensprozessen sowie Kunden- und Geschäftsbeziehungen. Nahezu jede Branche kann bei richtigem Einsatz der Möglichkeiten von der Digitalisierung profitieren. So auch die Finanzbranche, in welcher der digitale Fortschritt die Bank-Kunden-Beziehung auf eine neue Ebene hieven kann. Potenziale in der Kundenberatung können so voll ausgeschöpft werden.

Digitalisierung der Finanzbranche

Die Digitalisierung im 21. Jahrhundert ist zum einen die größte Chance und zum anderen die größte Herausforderung für Gesellschaft und Industrie. Das Zeitalter der Digitalisierung schreitet mit großen Schritten unaufhörlich voran. Firmen und Unternehmen sind gezwungen, Schritt zu halten, um wettbewerbsfähig zu bleiben.

Die digitale Vernetzung und digitale Intelligenz ermöglichen die Optimierung und Erneuerung ganzer Unternehmensprozesse. Auch das gesellschaftliche Miteinander sowie die Kundenbeziehungen verändern sich durch die ständige digitale Verbindung. Die Branchen unterscheiden sich in ihrem Digitalisierungsstand teilweise erheblich.

Während die Industrie 4.0 auf dem Vormarsch ist, sind in der Finanzbranche die Herausforderungen, vor denen Banken- und Kreditinstitute stehen, durch das Aufkommen der „Fintechs“ besonders groß. Dies gilt vor allen bei den folgenden Punkten:

- Richtige Kombination aus persönlicher und digitaler Nähe entscheidet über Kundenverbleib

- Hohe Individualität am Finanzmarkt ist Voraussetzung

- Niedrigzins, steigender Wettbewerbsdruck und der zunehmend schnelllebige Markt sind Herausforderungen, die es zu meistern gilt

- Fintechs zwingen die Banken zur Erweiterung des Produktportfolios

- Günstige Kontoführungsgebühren und Kredite werden vom Kunden erwartet

Damit die Banken den Herausforderungen Herr werden können, ist eine Prozessveränderung im Zuge der Digitalisierung unabdingbar. Denn die Konkurrenz durch Online-Banken oder die bereits erwähnten Fintechs ist groß. Die Banken müssen den Spagat zwischen schnellen und anpassungsfähigen Finanzierungen, die im Idealfall digital abgeschlossen werden können, und zielorientierter Kundenberatung mit Fokus auf ein intaktes Vertrauensverhältnis schaffen.

Wie günstig eine Finanzierung ist, ist nämlich kein primäres Entscheidungskriterium mehr für potentielle Kunden. Denn speziell Kredite, sind bei lokalen Banken deutlich schwieriger zu erhalten, als online. Häufig verhindert eine negative Schufa-Auskunft den erfolgreichen Abschluss. Kreditvergleichsseiten wie Smava im Internet hingegen ermöglichen es, auch mit negativem Eintrag, einen Kredit aufzunehmen.

„Prinzip Einfachheit“ – Chance und Herausforderung

Die Digitalisierung ist geprägt von Flexibilität und Schnelligkeit, aber auch häufig von fehlendem persönlichem Kontakt. Geschäfte und Verträge, auch aus dem Finanzsektor, werden heutzutage über das Smartphone, den PC oder das Tablet abgeschlossen, und das in nur wenigen einfachen Schritten rund um die Uhr. Bei diesem „Prinzip Einfachheit“ muss die Bank mithalten, um die Kunden nicht gänzlich zu verlieren.

Diese Entwicklung können die Banken aber nur mitgehen, wenn sie sich entsprechend auf die Digitalisierung einstellen und sie zukunftsorientiert einsetzen. Denn die Digitalisierung ist zum einen zwar eine große Herausforderung, zum anderen aber auch die Chance für mehr Kundennähe und Ausschöpfung weiterer Kundenpotenziale. Der Kunde muss von dem Finanzinstitut partnerschaftlich begleitet und mit digitalen Lösungsvorschlägen versorgt werden, die schnelle und flexible Finanzierungen ermöglichen.

Der Kundenberater erhält dadurch eine besonders wichtige Position. Somit verändert der Digitalisierungsprozess auch Arbeitsplätze und Berufsgruppen. Der Kundenberater muss den Kunden halten, seine Ertragspotenziale ausschöpfen und Neukunden akquirieren. Dabei muss er aber Bestandskunden mit einem hohen Maß an Flexibilität, Schnelligkeit und optimierten Lösungsvorschlägen versorgen. Neue Finanztechnologien unterstützen die Kundenberater dabei. Fintechs oder Technologie-Startups stellen aber auch eine Konkurrenz dar.

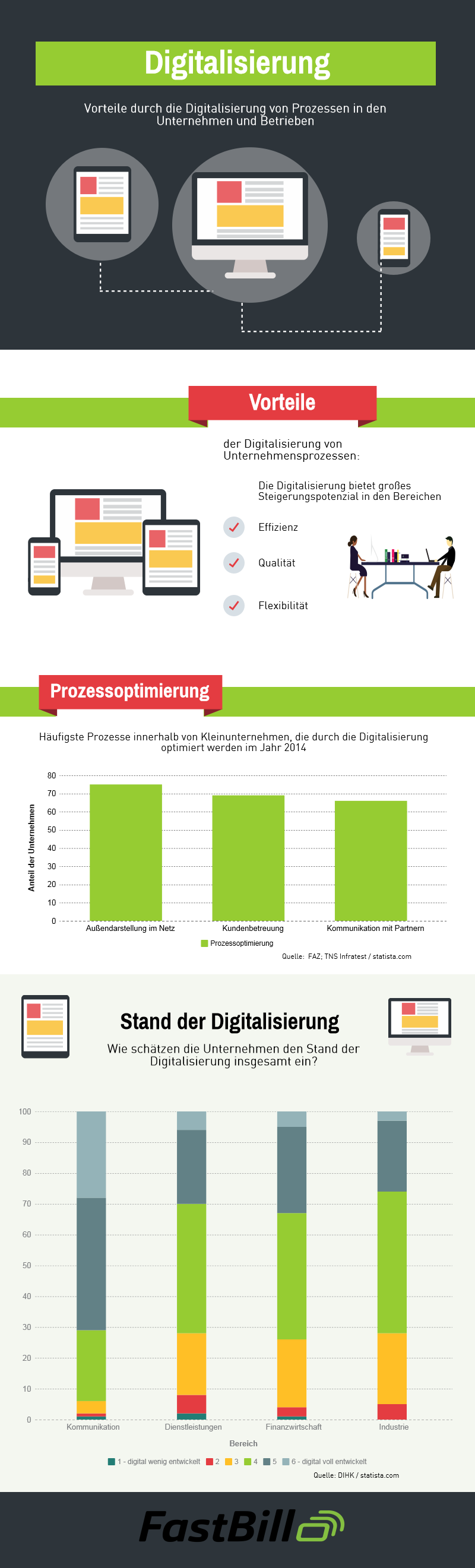

Bild: Die Digitalisierung von verschiedenen Unternehmensprozessen ermöglicht den Firmen ein erhebliches Optimierungspotenzial.

Finanztechnologie von Fintechs

Digitale Vernetzung und speziell digitale Intelligenz sind in der Entwicklung aber noch längst nicht vollständig ausgereift. Zukünftig muss der Kunde mit Angeboten und entsprechendem Dienstleistungen versorgt werden, bevor er überhaupt weiß, dass diese benötigt werden. Ein Beispiel für intelligente digitale Lösungsansätze zeigt der folgende Auszug:

Der Kunde erhält von der Bank einen Finanzierungsvorschlag für eine Maschine. Diese Maschine wird aus der Sicht des Kunden zum Zeitpunkt der Angebotserstellung noch gar nicht benötigt. Doch die Bank kann, basierend auf der Auswertung der digital erfassten Daten über Beruf, Maschinenzustand und Situation des Kunden, eben jenem aufzeigen, dass in Kürze eine Ersatzmaschine angeschafft werden muss.

Für den Kunden aus diesem Beispiel werden so überraschende Produktionsausfälle verhindert, seine Zufriedenheit steigt und das Ertragspotenzial der Bank wird erhöht. Es profitieren daher beide Seiten von der digitalen Intelligenz und Vernetzung des Kunden mit der Bank. Diese Verbundenheit bedarf aber verschiedener Voraussetzungen.

Dazu zählen zum Beispiel innovative Finanztechnologien, damit der Kunde und die Bank in digitaler Verbundenheit Probleme erkennen und Lösungen finden können. Die benötigten Technologien hierfür liefern Fintechs oder Technologie-Start-ups. Ihre Stellung ist allerdings ein zweischneidiges Schwert für die Banken. Zum einen bieten sie Lösungstechnologien und Fortschritt als Kooperationspartner. Zum anderen stellen sie aber auch eine erhebliche Konkurrenz dar, da sie viele der von Banken angebotenen Dienstleistungen auch eigenständig übernehmen können. Das sind beispielsweise:

- Payments

- Finanzierungen

- Kontenführung

Um den Kunden weiterhin zu halten, sind die Banken gezwungen, ihre Technologien mit Hilfe der Digitalisierung auf den neusten Stand zu bringen und sich permanent weiterzuentwickeln. Partnerschaften und Kooperationen mit Fintechs bieten sich als Lösungsweg an und verhindern so auch die potenzielle Entwicklung von Konkurrenzgesellschaften.

Die Finanzinstitute müssen die Digitalisierung nutzen, um

- ein digitales Netzwerk um den Kunden herum aufzubauen, durch das sie ihn jederzeit auf jedem Wege erreichen können,

- die Optimierung von Bankprozessen durchzuführen und

- auf Marktveränderungen und Technologieneuheiten unmittelbar reagieren zu können.

Flexibilität, Schnelligkeit und umfangreiche persönliche Betreuung müssen mit modernen Finanztechnologien und dem Digitalisierungsfortschritt kombiniert werden. Das „Prinzip Einfachheit“ kann und muss daher als Chance und Herausforderung zugleich angesehen und angenommen werden.