Minikredit bei Verbrauchern und Startups immer beliebter

Zusammenfassung

Was du erfährst

- Was ein Minikredit ist

- Wann sich ein Minikredit lohnt

- Was ein effektive Jahreszins ist

- Wann du einen Minikredit beantragen solltest

Es kann immer einmal vorkommen, dass kurzfristig ein kleines Kapital benötigt wird. Die Autoreparatur, neue Büromöbel oder die Finanzierung der Hochzeit können Gründe sein, weswegen die persönliche Liquidität kurzfristig etwas aufgestockt werden muss. Auch deswegen werden Kleinkredite immer wichtiger. Diese gern auch als „Minikredit“ bezeichnete Übereignung von Bargeld bringt vor allem aus verwaltungstechnischer Sicht viele Vorteile mit – eignet sich aber nur für bestimme Personenkreise.

Es müssen nicht immer Beträge im fünf- oder gar sechsstelligen Bereich sein. Mitunter lohnt es sich für manche Menschen bereits, nur einige hundert bis tausend Euro über einen Kredit zu beantragen, um kurzfristige finanzielle Engpässe zu überwinden, beispielsweise wenn noch kleines Kapital für die gerade gegründete Personengesellschaft benötigt wird.

Video: Der Mikrokredit ist seit einem Jahrzehnt ein wichtiges finanz- und entwicklungspolitisches Instrument – in Schwellenländern wie in Industrieländern.

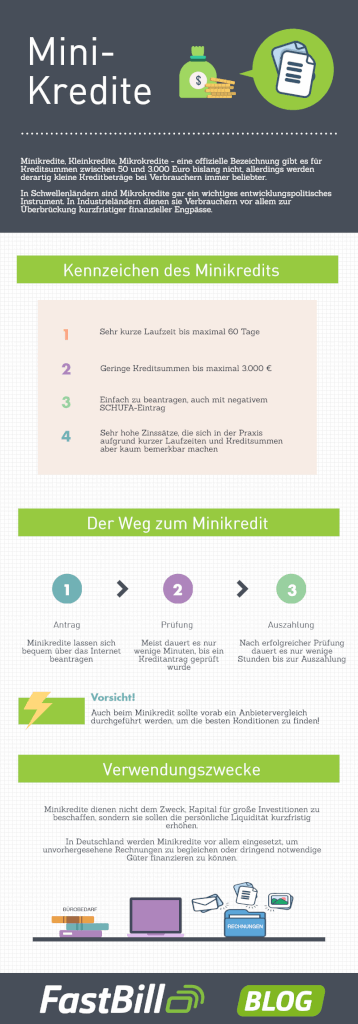

Der Minikredit ist in diesem Fall oft die richtige Lösung. Er ist eine Sonderform des Kleinkredits und im Prinzip nichts anderes als ein herkömmlicher Ratenkredit. Die Besonderheit liegt vielmehr in den Rahmenbedingungen. Denn Minikredite zeichnen sich – gerade im Vergleich zu anderen Kreditformen – durch spezielle Konditionen aus:

- Die Mindestkreditsumme liegt oft bei 100 Euro, reicht aber nur in seltenen Fällen über 3.000 Euro hinaus

- Minikredite zählen nach § 492 BGB zu den Verbraucherdarlehensverträgen und sind auch aus bankrechtlicher Sicht ein Kredit nach § 19 Abs. 1 Nr. 4 KWG und müssen somit den Grundsätzen des Kreditgeschäfts folgen

- Die Zeit von der Antragstellung bis zur Auszahlung kann im Optimalfall weniger als 24 Stunden betragen, da viele bürokratische Hürden wegfallen und automatisierte, standardisierte Entscheidungswege die Bewilligung vereinfachen

- Kleinkredite werden in der Regel nach 7 Tagen bis maximal 60 Tagen vollständig zurückbezahlt

- Die kurzen Laufzeiten und unkomplizierten Bewilligungswege von Minikrediten lassen sich Finanzinstitute oft durch höher verzinste Konditionen bezahlen

Kleinkredite werden im Übrigen hauptsächlich über das Internet bezogen und von klassischen Finanzinstituten wie auch Direktbanken feilgeboten. Da die Kreditinstitute gesetzlich verpflichtet sind, den effektiven Jahreszins anzugeben, ist es Verbrauchern problemlos möglich, verschiedene Anbieter miteinander zu vergleichen und die günstigsten Konditionen zu finden.

| Der effektive Jahreszins ist ein Maß für die jährlichen Gesamtkosten eines Kredits unter Berücksichtigung der gesamten Kreditsumme und der Kreditlaufzeit. Er dient Verbrauchern als transparente Kennziffer zur Einschätzung der Gesamtkosten eines Kredits – inklusive aller etwaigen Nebenkosten. |

|---|

Wann lohnt sich ein Minikredit?

Gründe für einen Kredit gibt es oft viele, möchtest du dich aber im Speziellen für den Minikredit entscheiden, solltest du vorab überprüfen, ob diese Kreditform tatsächlich für dich die richtige Wahl ist. Am ehesten lässt sich der Minikredit mit einem klassischen Dispositionskredit vergleichen, denn beide erfüllen einen ähnlichen Zweck.

Und dieser Zweck liegt in der kurzfristigen Überbrückung eines finanziellen Engpasses, wenn beispielsweise dringend der Handwerker bezahlt werden muss, das nächste Gehalt aber noch einige Tage auf sich warten lässt.

Da Minikredite nach Ende der Laufzeit in der Regel auf einmal zurückgezahlt werden müssen, ist es nicht notwendig, einen langwierigen Finanzplan aufzustellen. Einen Minikredit zu beantragen bedeutet, sich Geld zu leihen, das man gewiss in ganzer Summe in den nächsten Wochen zurückzahlen kann.

Wie bereits erwähnt wurde, lassen sich Banken diese Kreditform aufgrund der sehr kurzen Laufzeit und des geringen Kapitals teuer bezahlen. In der Praxis bedeutet dies für dich als Verbraucher aber keine Kostenfalle, da aufgrund der geringen Kreditsumme selbst bei exorbitant hohen Zinssätzen meist nur geringe Eurobeträge als Zinskosten anfallen, wie unser Beispiel belegt.

| Anbieter | Kreditbetrag | Laufzeit | Kreditgesamtsumme | Effektiver Jahreszins |

|---|---|---|---|---|

| Cashper | 300 € | 1 Monat | 301,98 € | 7,95 % |

| VexCash | 500 € | 1 Monat | 505,80 € | 13,9 % |

| Cashpresso | 1.000 € | 8 Monate | 1.026,84 € | 9,99 % |

| TargoBank | 200 € | 2 Monate | 203,60 € | 8,95 % |

| Xpresscredit.de | 50 € | 1 Monat | 50,43 € | 10,36 % |

Tabelle: Verschiedene Minikredite unterschiedlicher Anbieter im Vergleich, Stand: 27.05.17

Verschiedene Anbieter – unterschiedliche Geschäftsmodelle

Wie du also sehen kannst, ist das finanzielle Risiko beim Minikredit relativ gering, da die Rückzahlungssummen niedrig und die Kreditkosten meist gar nur im einstelligen Eurobereich liegen. Dennoch solltest du einen Minikredit nur beantragen, wenn du ihn auch wirklich benötigst. Für Konsumgüter aller Art, die nicht zwingend benötigt werden, solltest du besser zur altbewährten Methode greifen: dem Sparen.

Sofern der Minikredit für dich aber unbedingt notwendig sein sollte, darfst du nicht vergessen, dass die wenigen Anbieter unterschiedliche Geschäftsmodelle verfolgen. Denn längst nicht bei allen Anbietern ist der Kreditrahmen beim Minikredit derselbe, auch bei der Laufzeit oder etwaigen Extra-Leistungen gibt es Unterschiede.

| Maximale Kreditsumme | 50 bis 3.000 Euro, wobei die meisten Anbieter einen minimalen Kreditbetrag von 100 Euro gewähren. |

|---|---|

| Maximale Kreditsumme für Neukunden | 500 bis 3.000 Euro, wobei diese Beschränkung nach der ersten erfolgreichen Rückzahlung aufgehoben wird. |

| Laufzeit | 7 Tage bis 6 Monate, wobei eine Laufzeit von 30 Tagen am häufigsten genutzt wird und aufgrund der geringen Kreditsumme auch am ehesten gerechtfertigt erscheint. |

| Kreditvergabe bei SCHUFA-Einträgen |

Wird grundsätzlich gewährt |

| Mahngebühren | Schwankt derzeit zwischen 5 und 9 Euro |

| Online-Ident-Verfahren | Wird von allen Kreditanbietern offeriert |

Übrigens gibt es in den AGB der Kreditanbieter recht unterschiedliche Voraussetzungen, die für die Beantragung eines Kredits vorhanden sein müssen. Selbstverständlich musst du mindestens 18 Jahre alt und somit volljährig sein und deinen Wohnsitz in Deutschland unterhalten, möchtest du hierzulande einen Minikredit beantragen.

Während manch ein Anbieter wie VexCash beispielsweise keine weiteren Einschränkungen definiert, musst du bei anderen Kreditinstituten wie cashper auch einen Einkommensnachweis erbringen, der in diesem Fall bei 700 Euro im Monat liegt. Andere Finanzdienstleister wie Xpresscredit verlangen wiederum lediglich eine deutsche Handynummer. Am Ende sollte für dich persönlich aber die wichtigste Voraussetzung sein, dass du bei einem seriösen Anbieter landest, der transparent arbeitet und dir faire Konditionen anbietet.

Bild: Besonderheiten des Minikredits in der Übersicht. Bildquelle: fastbill.com