Wechsel der Gewinnermittlungsart

Zusammenfassung

Was du erfährst

- Welche Arten der Gewinnermittlung es gibt

- Was ein Wechsel der Gewinnermittlungsart bedeutet?

- Wer von der EÜR auf die Bilanzierung wechseln darf

- Was muss man tun, um von der Bilanzierung auf die EÜR zu wechseln

Es gibt unterschiedliche Gründe, die dafür sorgen können, dass du einen Wechsel der Gewinnermittlungsart in Betracht ziehen solltest. „Wechsel“ bedeutet in diesem Fall, dass sich ein Unternehmen, das bisher nach EÜR („Einnahmen-Überschussrechnung“) gearbeitet hat, für den Bestandsvergleich und die Bilanzierung entscheidet – oder umgekehrt vom Bestandsvergleich zur EÜR wechselt. Manchmal haben Unternehmen hier die freie Wahl, manchmal ist ein Wechsel jedoch auch gesetzlich vorgeschrieben.

Alle Infos hierzu findest du unter anderem auch in § 4 Absatz 3 EStG beziehungsweise in § 4 Absatz 1 und § 5 EStG.

Aber welche Voraussetzungen können eigentlich dazu führen, dass ein Wechsel der Gewinnermittlungsart zur Bilanzierung beziehungsweise zur EÜR aktuell wird oder sogar vorgeschrieben ist? Die folgenden Abschnitte und Themen helfen weiter.

Inhaltsangabe

- Was bedeutet ein Wechsel der Gewinnermittlungsart?

- Die Arten der Gewinnermittlung in der Übersicht

- Gründe für einen Wechsel der Gewinnermittlungsart

- Der Wechsel von der EÜR zur Bilanz

- Der Wechsel vom Betriebsvermögensvergleich zur EÜR

- Der Wechsel der Gewinnermittlungsart: Ein Beispiel

- Nutze FastBill für deine Buchhaltung!

- FAQ Bereich: Wechsel der Gewinnermittlungsart

Was bedeutet ein Wechsel der Gewinnermittlungsart?

Laut Einkommenssteuergesetz kannst du dich zwischen verschiedenen Gewinnermittlungsarten entscheiden. Die folgenden Varianten stehen zur Auswahl:

- Betriebsvermögensvergleich (entweder nach § 4 Absatz 1, EStG oder nach § 5 EStG)

- Einnahme-Überschussrechnung (nach § 4 Absatz 3 EStG)

- (für Handelsschiffe) Tonnagebesteuerung nach § 5a EStG

- (für Land- und Forstwirte) Durchschnittssatzermittlung nach § 14a EStG.

Ein Wechsel zwischen den verschiedenen Gewinnermittlungsarten kann verschiedene Gründe haben. In den folgenden Fällen wird ein entsprechendes Vorgehen aktuell:

- das Wegfallen oder das Eintreten der Buchführungspflicht

- steuerliche Vorteile

- die Betriebsaufgabe beziehungsweise die Betriebsveräußerung

- der Wunsch nach einer gesteigerten Transparenz

- der freiwillige Eintrag in das Handelsregister

- das Finanzamt ermittelt den Gewinn des Unternehmens auf der Basis einer Schätzung

- das betreffende Unternehmen fließt in eine Kapital- oder Personengesellschaft

- eine merkliche Zeitersparnis durch den Wechsel zu EÜR.

Die Arten der Gewinnermittlung in der Übersicht

Die meisten Unternehmen können sich in Bezug auf ihre Gewinnermittlung zwischen der EÜR und dem Betriebsvermögensvergleich entscheiden. Aber wie unterscheiden sich beide Optionen eigentlich voneinander?

Die Gewinnermittlung über den Betriebsvermögensvergleich und die Bilanzierung

Die Basis für den Betriebsvermögensvergleich bildet die doppelte Buchführung. Die folgenden Personen beziehungsweise Unternehmen sind dazu verpflichtet, ihren Gewinn auf diese Weise zu ermitteln:

- alle Unternehmen, die im Handelsregister eingetragen sind

- Nicht-Kaufleute, die einen Umsatz von 600.000 Euro beziehungsweise einen Gewinn von 60.000 Euro übersteigen (s. a. § 141 AO)

- Unternehmen, in deren Zusammenhang es einen Geschäftsbetrieb braucht, der „in kaufmännischer Weise“ eingerichtet ist.

Als Grundregel gilt: Die Steuerpflichtigen, die dazu verpflichtet sind, Jahresabschlüsse zu erstellen und Bücher zu führen, sind zum Betriebsvermögensvergleich verpflichtet. Vergleich bedeutet, dass vorgegeben ist, den Gewinn über den Unterschied zwischen dem Ende des Wirtschaftsjahres und dem Betriebsvermögen am Ende des vorangegangenen Wirtschaftsjahres zu ermitteln. Die Entnahmen wirken sich in diesem Zusammenhang vermehrend und die Einlagen vermindernd aus.

Eine besondere Ausnahme stellt in diesem Fall die Eröffnung eines neuen Betriebes dar. Hier ist es immerhin nicht möglich, das Betriebsvermögen zum Ende des vorangegangenen Wirtschaftsjahres zu bewerten. Stattdessen wird das Betriebsvermögen, das zum Zeitpunkt der Eröffnung vorhanden war, zur Berechnung genutzt.

Die Gewinnermittlung über die Einnahmen Überschussrechnung und deren Auswirkung

Die Gewinnermittlung über die Einnahmen Überschuss Rechnung wird in der Regel von Selbstständigen und Unternehmern verwendet. Auf ihrer Basis ist es möglich, die Gewinnermittlung im Rahmen ihrer Steuererklärung zu vereinfachen. Hierbei handelt es sich dementsprechend um eine Alternative zur (etwas komplizierteren) doppelten Buchführung.

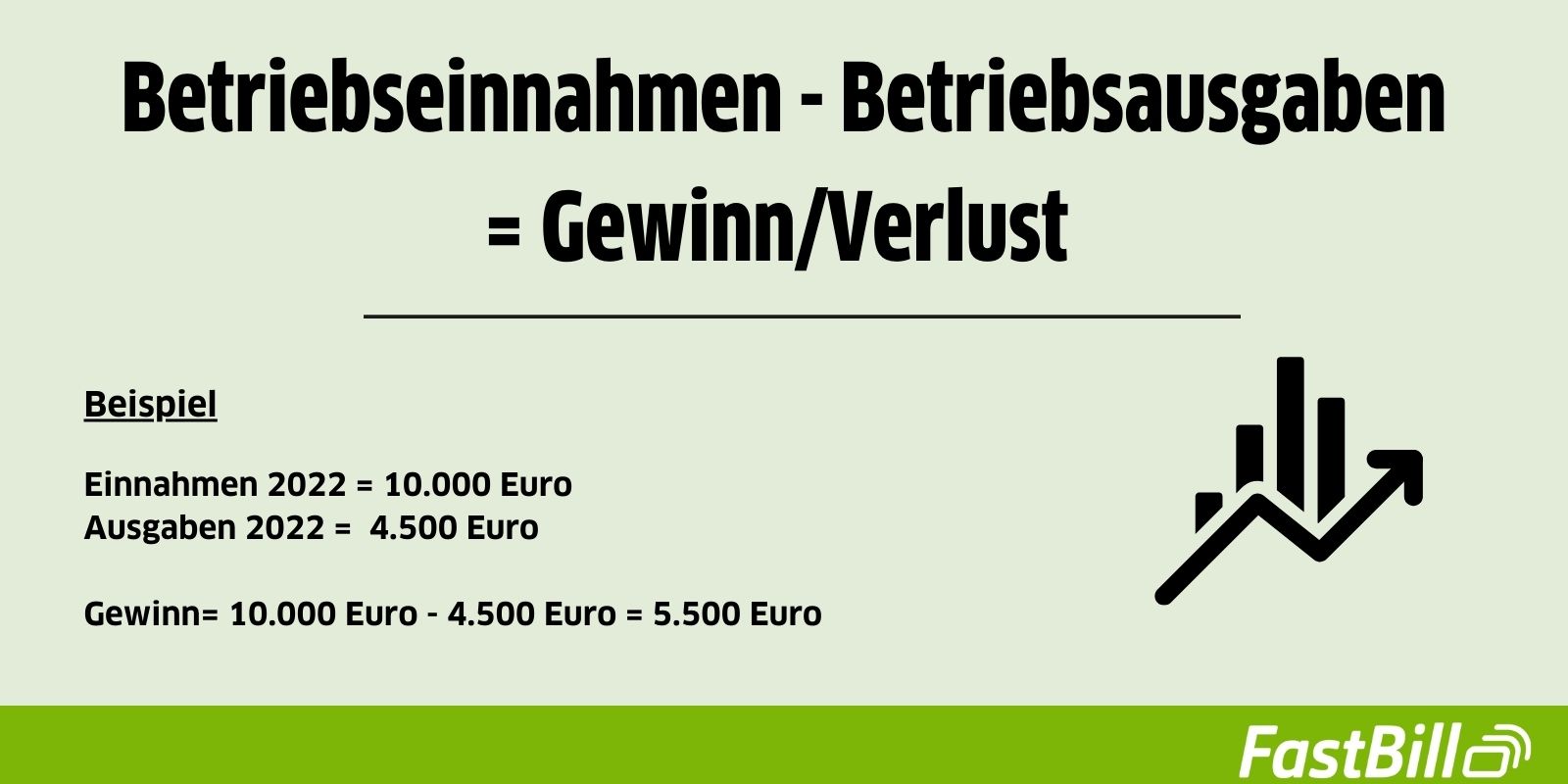

Im Zusammenhang mit der EÜR werden sowohl die Einnahmen als auch die Ausgaben getrennt voneinander aufgeführt. Am Ende des Jahres werden beide Seiten jeweils addiert. Danach werden die Gesamtausgaben von den Gesamteinnahmen abgezogen. Das, was am Ende übrigbleibt, ist entweder der Gewinn oder der Verlust. Und genau diesen Betrag nutzt das Finanzamt dann für die Besteuerung des Unternehmens.

Ausgedrückt in einer Formel bedeutet dies:

Aus der Einnahmen Überschuss Rechnung gehen jedoch noch weitere Daten hervor. So zeigt die Auflistung auf, woher der Gewinn eines Unternehmens kommt. Um das Verfahren noch weiter zu vereinfachen, gibt es mittlerweile einen Vordruck, der auf elektronischen Weg an das Bundesfinanzministerium übermittelt wird. Die folgenden Personengruppen/ Unternehmen sind dazu berechtigt, ihren Gewinn über EÜR zu ermitteln:

- Gewerbetreibende, deren Umsatz kleiner als 600.000 Euro oder deren Gewinn kleiner als 60.000 Euro ist. Wichtig: Die betreffenden Personen dürfen nicht anderen Steuergesetzen unterliegen.

- Eingetragene Kaufleute, die die oben genannten Werte ebenfalls nicht überschreiten.

- Unternehmen bzw. Personen, die nicht im Handelsregister eingetragen sind.

- Freiberufler. Bei ihnen spielen Umsatz und Gewinn keine Rolle.

Andere Gewerbetreibende sind verpflichtet, ihren Gewinn über die doppelte Buchführung und die Bilanzierung zu ermitteln.

Gründe für einen Wechsel der Gewinnermittlungsart

Es gibt verschiedene Anlässe, die dafür sorgen können, dass ein Wechsel der Gewinnermittlungsart interessant bzw. nötig werden kann. Die folgenden Abschnitte befassen sich mit einigen der Szenarien, die besonders oft dafür sorgen, dass ein Unternehmen entsprechend tätig werden und sich für die Bilanzierung entscheiden muss.

Gesetzliche Aufbewahrungspflichten

Vieles, was mit Hinblick auf gesetzliche Aufbewahrungspflichten im Zusammenhang mit Geschäftsunterlagen interessant wird, kannst du in §257 HGB nachlesen. Laut Steuerrecht sind alle zur Führung von Aufzeichnungen und zur Buchführung verpflichtet, die auch „nach anderen Gesetzen“ buchführungspflichtig sind. Hierzu gehören unter anderem das HGB und weitere Verordnungen. Laut Abgabenverordnung müssen diejenigen, die aufgrund ihres Umsatzes beziehungsweise ihres Gewinns (s. o.) zum Betriebsvermögensvergleich verpflichtet sind, auch Aufzeichnungen und Bücher führen. Eine gesetzliche Frist gilt jedoch für alle Unternehmen und Selbstständige – unabhängig davon, ob sie nach EÜR oder nach Betriebsvermögensvergleich vorgehen: Buchungsbelege müssen mindestens zehn Jahre lang aufbewahrt werden. Die Frist startet am Ende des jeweiligen Jahres der Entstehung.

Veräußerung beziehungsweise Betriebsaufgabe

Wenn du deinen Betrieb veräußerst beziehungsweise diesen komplett aufgibst, wirst du seitens der Finanzverwaltung so behandelt, als hättest du zur Zeit des Verkaufs auf der Basis des Betriebsvermögensvergleichs gearbeitet – unabhängig davon, ob du den kompletten Betrieb oder lediglich einen Teil davon verkaufst. Selbst dann, wenn dein Betrieb – warum auch immer – im Mutterkonzern aufgeht, wird nun der Betriebsvermögensvergleich für dich aktuell.

Übrigens: Hierbei handelt es sich um keine Empfehlung, sondern vielmehr um eine gesetzliche Vorgabe. Das bedeutet, dass du keine Wahl hast und die Einnahmen Überschuss Rechnung für dich nicht mehr in Frage kommt. Hier ist der Übergang zur Bilanzierung vorgeschrieben.

Die Gewinnermittlung durch Schätzung

So mancher Steuerpflichtige musste in der Vergangenheit bereits die Erfahrung machen, dass er durch das Finanzamt geschätzt wurde. In der Regel laufen besagte Schätzungen nicht zugunsten der betreffenden Person/ des betreffenden Unternehmens ab. Ein typisches Beispiel: Du hast vergessen, deine Einkommenssteuererklärung pünktlich abzugeben. Wenn das Finanzamt nun entscheidet, deinen Gewinn zu schätzen, ziehen die Verantwortlichen die Werte des Vorjahres heran, gehen jedoch gleichzeitig in der Regel von einer Verbesserung deiner wirtschaftlichen Situation aus. Das bedeutet, dass du wahrscheinlich mehr zahlen wirst, als du müsstest. Auch in diesem Fall musst du zum Betriebsvermögensvergleich wechseln, wenn du bisher nach Einnahmen Überschussrechnung besteuert wurdest.

Ein freiwilliger Wechsel

Wenn du dich freiwillig dazu entscheidest, zur Buchführung zu wechseln, bist du laut Gesetz für einen Zeitraum von drei Jahren an diese Entscheidung gebunden. Die einzige Ausnahme: Ein wirtschaftlicher Grund, wie zum Beispiel eine Einbringung von Betriebsvermögen in eine Personengesellschaft, zwingt dich dazu, wieder zur EÜR überzugehen. Auch dann, wenn du den Übergang freiwillig vollziehst, bist du natürlich dazu verpflichtet, die entsprechenden Vorgaben zu erfüllen. Das bedeutet unter anderem, dass du:

- eine Eröffnungsbilanz erstellen

- einen Abschluss machen

- die Grundlagen der ordnungsgemäßen Buchführung beachten

musst. Sollten diese wichtigen Punkte nicht erfüllt werden, kannst du auch nicht freiwillig zum Betriebsvermögensvergleich wechseln.

Steuerliche Vorteile

Unter Umständen kann es sich für Unternehmen und Selbstständige auch aus steuerlichen Gründen lohnen, von der Einnahmen Überschussrechnung zum Betriebsvermögensvergleich zu wechseln und den Mehraufwand auf sich zu nehmen.

Auch in Bezug auf den Faktor „Transparenz“ bleiben hier keine Wünsche offen. Denn: Wer nach dem Betriebsvermögensvergleich bewertet und bucht, arbeitet nach dem Entstehungsprinzip. Umsatz und Verbindlichkeiten werden dementsprechend – wie die Bezeichnung schon vermuten lässt – zum Zeitpunkt ihrer Entstehung gebucht. Viele Unternehmen empfinden dieses Vorgehen als übersichtlicher.

Weitere Vorteile sind:

- eine genauere Gewinnabgrenzung, die vor allem dann praktisch ist, wenn mehrere Gesellschafter an deiner Personengesellschaft beteiligt sind

- die Tatsache, dass es unter anderem auch viele Kreditgeber bevorzugen, wenn sich Interessenten für die Bilanzierung entschieden haben. Auf diese Weise ist es allen Beteiligten möglich, Risiken besser abzuschätzen.

- ein überzeugendes Risikomanagement, da im Rahmen der Bilanzierung Rückstellungen gebildet werden müssen.

Besagte Rückstellungen sorgen dafür, dass ein Aufwand generiert wird, der sich auf die Steuerlast auswirkt – obwohl du (noch) kein Geld ausgegeben hast. Somit profitierst du oft von einer besseren Liquidität und dem Vorteil, weniger Steuern zahlen zu müssen.

Der Wechsel von der EÜR zur Bilanz

Viele Unternehmen kennen das Szenario. Sie waren bisher von der Buchführung befreit und es war ihnen erlaubt, die Einnahmen Überschussrechnung anzuwenden. Irgendwann sind sie jedoch – meist aufgrund steigender Umsätze zur Erstellung einer Bilanz verpflichtet. Hieraus ergeben sich zwangsläufig neue Verpflichtungen, aber durchaus auch einige Möglichkeiten. Fest steht: Wenn die oben genannten Grenzen überschritten werden, meldet sich das Finanzamt bei dir, um dich über deine Verpflichtung zur Bilanz aufzuklären.

Wann musst du von der EÜR zum Betriebsvermögensvergleich wechseln?

Wenn du dazu verpflichtet bist, von der EÜR zum Betriebsvermögensvergleich zu wechseln, erhältst du eine Aufforderung vom Finanzamt. In diesem wirst du dazu aufgefordert, ab jetzt (beziehungsweise ab einem bestimmten Datum) den Betriebsvermögensvergleich durchzuführen. Dies ist dann der Fall, wenn dein Gewinn höher liegt als 60.000 Euro bzw. wenn dein Umsatz aus den Vorjahren die 600.000 Euro Grenze überschritten hat. Bis dahin ist es dir erlaubt, die EÜR anzuwenden.

Kann sich ein freiwilliger Wechsel von der Einnahmen Überschussrechnung auf Betriebsvermögensvergleich lohnen?

Wie bereits weiter oben erwähnt, kann es sich sowohl steuerlich als auch mit Hinblick auf eine überzeugende Transparenz lohnen, über einen (freiwilligen) Übergang von der EÜR hin zum Betriebsvermögensvergleich zu wechseln. Vor allem die Verpflichtung zur Bildung von Rücklagen und der hieraus entstehende Aufwand sorgt dafür, dass du weniger Steuern zahlst. Du bist für das erste Jahr des Übergangs, aber auch die beiden folgenden Jahre an deine Wahl gebunden.

Im Zweifel hilft der Steuerberater weiter.

Gewinnermittlung durch Betriebsvermögensvergleich: Wie funktioniert ein Wechsel?

Wenn du dich dazu entschlossen hast, freiwillig zum Betriebsvermögensvergleich zu wechseln beziehungsweise, wenn dich ein höherer Gewinn oder ein höherer Umsatz hierzu zwingen, gehst du wie folgt vor:

- Erstelle eine Eröffnungsbilanz und nimm hierin alle Vermögenswerte deines Unternehmens auf. Typische Beispiele sind offene Forderungen, sonstige Verbindlichkeiten, aber auch dein Sachanlagevermögen. Achte unbedingt darauf, alle Werte des Anlage- und Umlaufvermögens zu erfassen.

- Führe eine Inventur durch, indem du am ersten Tag des Wirtschaftsjahres alle Vermögensgegenstände zählst.

- Nun musst du die Geschäftsvorfälle, die noch nicht erfasst wurden, erfassen.

- Die Forderungen, die über den Eingang der Rechnungen dokumentiert wurden, müssen (im Gegensatz zu vorher) erfasst werden – auch dann, wenn sie noch nicht beglichen wurden. Hierbei handelt es sich um einen der Hauptunterschiede zwischen der Vorgehensweise bei der EÜR und dem Betriebsvermögensvergleich. Die Buchung findet unabhängig vom Geldfluss statt.

- Wichtig ist es, im Vorfeld zu klären, wie sich jeder Vorgang auf den Gewinn auswirken wird und was bisher bereits berücksichtigt wurde. Nur so ist es möglich, einen sauberen Übergang zu gewährleisten und gegebenenfalls Gewinnberichtigungen durchzuführen.

- In jedem Fall gilt es, beim Wechsel der Gewinnermittlungsart und beim entsprechenden Übergang Dopplungen zu vermeiden.

Der Wechsel vom Betriebsvermögensvergleich zur EÜR

Selbstverständlich ist es auch möglich, dass sich dein Umsatz beziehungsweise dein Gewinn insofern verändert, dass du vom Betriebsvermögensvergleich zurück zur EÜR wechseln kannst. Auch hier müssen selbstverständlich wieder verschiedene Details beachtet werden. Unter anderem bist du – ebenso wie im umgekehrten Fall – zum Beispiel auch dazu verpflichtet, einen Übergangsgewinn/ einen Übergangsverlust zu ermitteln. Bei besagtem Übergangsgewinn beziehungsweise -verlust handelt es sich um den Verlust (oder den Gewinn), der sich aus dem Wechsel der Gewinnermittlungsart ergibt. Du musst dementsprechend Gewinnkorrekturen vornehmen.

Wer darf von der EÜR auf die Bilanzierung wechseln?

Wenn du bisher nach EÜR besteuert wurdest und jetzt zur Bilanzierung wechseln willst, ist es natürlich im ersten Schritt wichtig, sicherzustellen, dass keine Vorgabe des Finanzamtes existiert, die dich zum Betriebsvermögensvergleich verpflichtet.

Solltest du unter die oben genannte Umsatz- beziehungsweise Gewinngrenze fallen, kannst du in der Regel wieder zurück zur EÜR wechseln. Es gibt aber durchaus auch einige Berufsgruppen, die generell nicht dazu verpflichtet sind, zu bilanzieren. Hierzu gehören unter anderem Ärzte, Rechtsanwälte und Freiberufler. Somit erklärt es sich von selbst, warum viele, die diesen Gruppen angehören, ihre komplette berufliche Laufbahn bei der EÜR bleiben.

Lohnt es sich, von der Bilanzierung auf die EÜR zu wechseln?

Grundsätzlich ist es einfacher, nach EÜR vorzugehen als zu bilanzieren. Der Zeitaufwand, mit dem du im Rahmen der Gewinnabgrenzung bei der Bilanzierung rechnen solltest, sollte nicht unterschätzt werden. Über die EÜR lassen sich hingegen nur die Zahlungen ablesen, die tatsächlich stattgefunden haben. Das bedeutet schlussendlich auch, dass der Verwaltungsaufwand geringer ist und du keine Rückstellungen bilden musst.

Ein weiteres Argument, dass einen Wechsel von der Bilanzierung auf die EÜR durchaus interessant machen kann, ist das hohe Maß an Flexibilität, von dem du profitierst.

So hast du beispielsweise die Möglichkeit, Zahlungen mit ins kommende Wirtschaftsjahr zu nehmen und so deine Steuerlast zu beeinflussen. Wahlweise hast du auch die Möglichkeit, deine Ausgangsrechnungen ein paar Tage später zu erstellen – eben so, wie es am besten zu deinem Geschäftsbetrieb passt. Und keine Sorge! Ein entsprechendes Vorgehen ist legal.

Was muss man tun, um von der Bilanzierung auf die EÜR zu wechseln?

Du möchtest von der Bilanzierung zur EÜR wechseln und fragst dich nun, wie du am besten vorgehen solltest? Die folgende Schritt für Schritt Anleitung hilft dir weiter!

1. Erstelle eine Schlussbilanz

Besagte Schlussbilanz muss dem Tag des Wechsels entsprechen.

2. Führe die Überleitungsrechnung durch

… und achte auf jeden Fall auf die umgekehrten Vorzeichen. Ein Wechsel von der Bilanzierung auf die EÜR (und umgekehrt) ist immer mit dem Risiko verbunden, dass manche Geschäftsvorfälle doppelt und manche überhaupt nicht erfasst werden. Dieser Gefahr kannst du mit besagter Überleitungsrechnung vorbeugen.

Wenn du den Wechsel vollzogen hast, wirst du wahrscheinlich schnell feststellen, dass der Aufwand, mit dem du im Rahmen deiner Buchhaltung konfrontiert wirst, deutlich geringer ist. Von nun an reicht es – vereinfacht ausgedrückt – aus, Einnahmen und Ausgaben einander gegenüberzustellen, um zu sehen, wie erfolgreich dein Unternehmen ist.

Der Wechsel der Gewinnermittlungsart: Ein Beispiel

Ein Unternehmer nutzt bisher die EÜR, um seinen Gewinn zu ermitteln. Nun hat ihn das Finanzamt schriftlich dazu aufgefordert, ab jetzt Bilanzen zu erstellen. Bezieht sich das Schreiben des Finanzamts auf eine Bilanzierungspflicht ab dem 01.05.2024, muss auch die Eröffnungsbilanz auf diesen Tag ausgestellt werden. Dementsprechend gilt es, zum Stichtag einige Korrekturen vorzunehmen. Das bedeutet:

- Vorfälle, die sich noch nicht erhöhend auf den Gewinn ausgewirkt haben (und sich auch nach dem Erstellen der Bilanz nicht mehr auswirken werden), müssen hinzugerechnet werden.

- Vorfälle, die sich schon erhöhend auf den Gewinn ausgewirkt haben und im Rahmen der Bilanz zum zweiten Mal (und dementsprechend doppelt) erfasst werden, muss der betreffende Unternehmer abziehen. Dies gilt auch für die Vorfälle, die sich noch nicht mindernd auf seinen Gewinn ausgewirkt haben (und sich nach dem Stichtag auch nicht mehr entsprechend auswirken werden).

Nutze FastBill für deine Buchhaltung!

Mit der Software von FastBill hast du die Möglichkeit, alle Abläufe deiner Buchhaltung zu vereinfachen. Die moderne Buchhaltungssoftware eignet sich hervorragend für alle, die Buchungen, Abschlüsse und Co. vereinfachen und sich gleichzeitig sicher sein möchten, dass sie alle gesetzlichen Vorgaben beachten.

Und selbstverständlich kannst du FastBill unter anderem auch dazu nutzen, um einen reibungslosen Wechsel deiner Gewinnermittlungsart voranzutreiben. Alle wichtigen Daten, die in diesem Zusammenhang wichtig werden, werden abgefragt. So vergisst du nichts und profitierst gleichzeitig von einer verlässlichen und komfortablen Schnittstelle für den Datentransfer zur verantwortlichen Finanzbehörde.

FAQ Bereich: Wechsel der Gewinnermittlungsart

Auch, wenn die Vorgaben, die du beim Wechsel der Gewinnermittlungsart beachten musst, selbstverständlich gesetzlichen (und dementsprechend festen) Vorgaben entsprechen, tauchen immer wieder Fragen zu diesem – auch in steuerlicher Hinsicht – durchaus spannenden Thema auf. Einige der meistgestellten (und die dazugehörigen Antworten) findest du hier:

Wann kann ich die Gewinnermittlungsart wechseln?

Entweder wirst du vom Finanzamt dazu aufgefordert, deine Gewinnermittlungsart zu wechseln, weil du eine bestimmte Umsatz- oder Gewinngrenze überschritten hast, oder du entscheidest dich freiwillig dazu.

Welche Art von Gewinnermittlung führen Kleinunternehmer durch?

Kleinunternehmer entscheiden sich in der Regel für die EÜR. Diese Art der Gewinnermittlung zeichnet sich durch weniger Aufwand und durch mehr Flexibilität für die Unternehmer aus.

Welche Gewinnermittlungsart ist für Einzelkaufleute empfehlenswert?

Ob du als Einzelkaufmann/-frau noch dazu berechtigt bist, nach EÜR vorzugehen, ist von deinem Umsatz und deinem Gewinn abhängig. Wenn dein Gewinn die 60.000 Euro- oder dein Umsatz die 600.000 Euro Grenze übersteigt, musst du bilanzieren.

Welche Gewinnermittlungsart nutzen Freelancer?

Freiberufler dürfen unabhängig von ihrem Gewinn und Umsatz auf die Vorteile setzen, die ihnen EÜR bietet. Dasselbe gilt übrigens auch für einige andere Berufsgruppen, wie Ärzte und Rechtsanwälte.