Anlagevermögen - Was ist das Anlagevermögen?

Zusammenfassung

Was du erfährst

- Worum es sich beim Anlagevermögen handelt

- Welche Wirtschaftsgüter Teil des Anlagevermögens sind

- Welche Kennzahlen du bei der Bilanzanalyse beachten solltest

Das Anlagevermögen ist in vielen Unternehmen der bedeutendste Vermögensteil. Dementsprechend wichtig ist das Verständnis für die Zusammensetzung und die Analyse des Anlagevermögens. In diesem Beitrag wird deshalb erklärt, worum sich beim Anlagevermögen handelt, was es vom Umlaufvermögen unterscheidet, welche Wirtschaftsgüter Teil des Anlagevermögens sind und welche Rolle es in der Bilanzanalyse spielt.

Inhaltsangabe

- Was ist das Anlagevermögen?

- Was gehört zum Anlagevermögen?

- Was ist der Unterschied zum Umlaufvermögen?

- Das Anlagevermögen in der Bilanzanalyse

Was ist das Anlagevermögen?

Nach der handelsrechtlichen Definition umfasst das Anlagevermögen eines Unternehmens alle Vermögensgegenstände, die dazu bestimmt sind, dem Geschäftsbetrieb dauerhaft zu dienen. Es beinhaltet somit alle Vermögensteile, die zum Aufbau sowie zur Ausstattung und Funktionstüchtigkeit eines Betriebes notwendig und langfristig im Unternehmen gebunden sind. Im Gegensatz zum Umlaufvermögen geht das Anlagevermögen nicht durch eine Be- oder Verarbeitung in den Prozess der betrieblichen Leistungserstellung ein.

Was gehört zum Anlagevermögen?

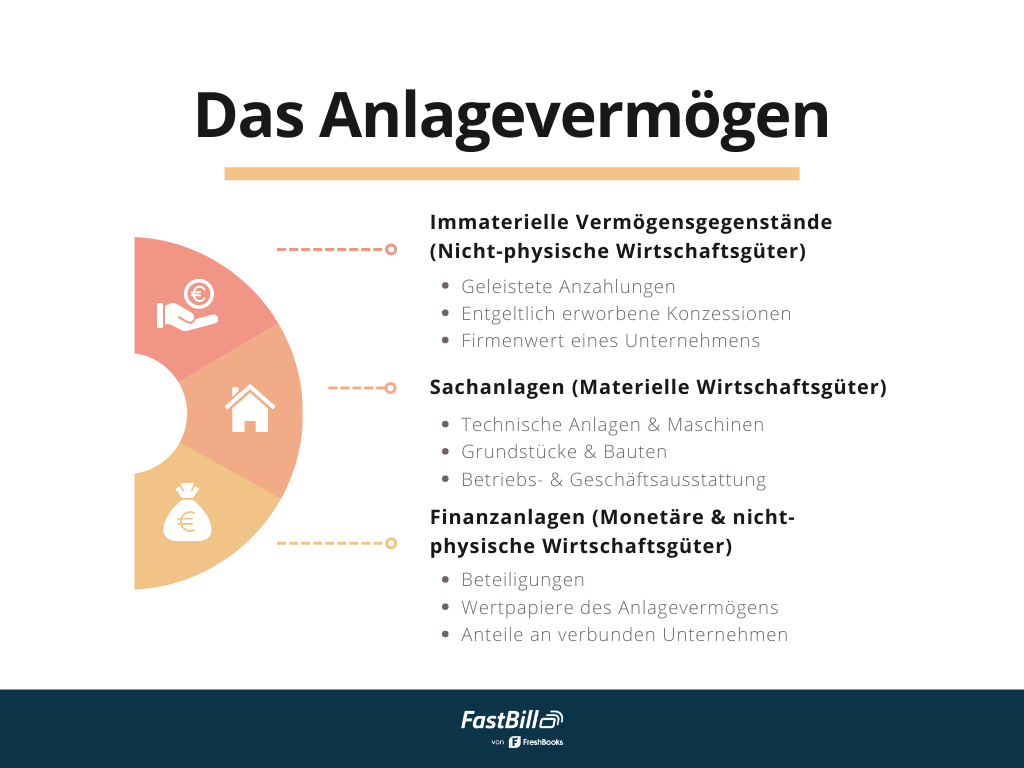

Das Anlagevermögen wird nach deutschem Handelsrecht in drei Hauptgruppen unterteilt: Immaterielle Vermögensgegenstände, Sachanlagen und Finanzanlagen.

Immaterielle Vermögensgegenstände

Immaterielle Vermögensgegenstände sind im Gegensatz zu den Sachanlagen nicht-physische Wirtschaftsgüter. Sie untergliedern sich in die vier Untergruppen „Selbst geschaffene gewerbliche Schutzrechte und ähnliche Rechte und Werte“, „Entgeltlich erworbene Konzessionen, gewerbliche Schutzrechte und ähnliche Rechte und Werte sowie Lizenzen an solchen Rechten und Werten“, „Geschäfts- oder Firmenwert“ und „Geleistete Anzahlungen“.

Zu den „Selbst geschaffenen gewerbliche Schutzrechte und ähnliche Rechte und Werte“ zählen beispielsweise die Entwicklungskosten eines neuen Produkts oder eine selbst erstellte Software, die im Unternehmen genutzt werden soll.

Der „Geschäfts- oder Firmenwert“ entsteht beim Kauf eines anderen Unternehmens, wenn der Kaufpreis die Differenz zwischen den Vermögensgegenständen und den Schulden des übernommenen Unternehmens übersteigt.

Sachanlagen

Bei Sachanlagen handelt es sich um materielle Wirtschaftsgüter, die sich im Eigentum eines Unternehmens befinden. Sachanlagen verbleiben dauerhaft im Unternehmen und sind in der Regel betriebsnotwendig, das heißt, unverzichtbar für die Aufrechterhaltung von Produktion und Betrieb des Unternehmens.

Die Sachanlagen untergliedern sich in vier Untergruppen: „Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken“, „Technische Anlagen und Maschinen“, „Andere Anlagen, Betriebs- und Geschäftsausstattung“ und „Geleistete Anzahlungen und Anlagen im Bau“.

„Grundstücke, grundstücksgleiche Rechte und Bauten einschließlich der Bauten auf fremden Grundstücken“ ist eine Sammelposition für alle betriebseigenen Grundstücke, Gebäude, Erbbaurechte sowie Eigentum an Wohnungen und Bergwerken. Zu dieser Position zählen auch bauliche Einrichtungen, die dauerhaft benutzt werden, wie beispielsweise Heizungsanlagen.

In der Untergruppe „Technische Anlagen und Maschinen“ sind alle Anlagen zusammengefasst, die unmittelbar der Produktion dienen.

Im Gegensatz dazu umfasst die Untergruppe „Andere Anlage, Betriebs- und Geschäftsausstattung“ alle Betriebsanlagen, die nicht unmittelbar der Produktion dienen. Dazu zählen beispielsweise der Fuhrpark oder die Telefonanlage eines Unternehmens.

In der Untergruppe „Anlagen im Bau, Anzahlungen auf Anlagen“ werden Ausgaben für Anlagen zusammengefasst, die zum Bilanzstichtag noch nicht fertiggestellt sind. Da diese Ausgaben in den Wert der späteren Anlage einfließen, werden sie nicht als Aufwendungen behandelt, sondern in der Bilanz aktiviert.

Finanzanlagen

Unter den Finanzanlagen werden alle monetären und nicht-physischen Wirtschaftsgüter erfasst, die dauerhaft dem Geschäftsbetrieb dienen. Finanzanlagen stellen somit eine dauerhafte Kapitalüberlassung dar, aus der ein Unternehmen Zinserträge oder Gewinnbeteiligungen generieren soll.

Die Finanzanlagen untergliedern sich in sechs Untergruppen: „Anteile an verbundenen Unternehmen“, „Ausleihungen an verbundene Unternehmen“, „Beteiligungen“, „Ausleihungen an Unternehmen, mit denen ein Beteiligungsverhältnis besteht“, „Wertpapiere des Anlagevermögens“ und „Sonstige Ausleihungen“.

Unter „Anteile an verbundenen Unternehmen“ werden Anteile an anderen Unternehmen bilanziert, die in einem besonderen Verhältnis zum bilanzierenden Unternehmen stehen. Die Verbundenheit von zwei Unternehmen ist eine besondere Erscheinungsform der Beteiligung. Zwei Unternehmen sind miteinander verbunden, wenn sie zwar rechtlich selbständig, aber wirtschaftlich eng miteinander verflochten sind. Regelmäßig sind verbundene Unternehmen Schwester- bzw. Mutter- und Tochtergesellschaften in einem Konzern. „Ausleihungen an verbunden Unternehmen“ sind somit finanzielle Forderungen, wie beispielsweise Darlehen, an ein verbundenes Unternehmen.

In die Untergruppe „Beteiligungen“ fallen Anteile an anderen Unternehmen, die dazu bestimmt sind, dem eigenen Geschäftsbetrieb durch Herstellung einer dauerhaften Verbindung zum bilanzierenden Unternehmen zu dienen. Gemäß deutschem Handelsrecht liegt eine Beteiligung vor, wenn die Anteile an einer Kapitalgesellschaft (z.B. einer AG oder GmbH) 20 Prozent des Nennkapitals überschreiten. Bei Anteilen an einer Personengesellschaft (z.B. einer OHG oder KG) wird unabhängig von der Anteilshöhe von einer Beteiligung ausgegangen.

Bei Ausleihungen handelt es sich in der Regel um Darlehen mit einer Mindestlaufzeit von einem Jahr, die dazu bestimmt sind, dauerhaft dem Geschäftsbetrieb zu dienen. „Ausleihungen an Unternehmen, mit denen ein Beteiligungsverhältnis besteht“ sind somit Darlehen bzw. andersartige Ausleihungen an Unternehmen, an denen das bilanzierende Unternehmen eine Beteiligung hält.

In die Untergruppe der „Wertpapiere des Anlagevermögens“ fallen Wertpapiere, die ein Unternehmen langfristig hält, um Kapitalerträge zu generieren. Dazu zählen beispielsweise mehrjährige Anleihen.

Die Untergruppe „Sonstige Ausleihungen“ ist schließlich eine Sammelposition für alle Finanzanlagen, die in keiner der fünf anderen Gruppen bilanziert werden dürfen. Dazu können beispielsweise langfristige Ausleihungen an GmbH-Gesellschafter zählen.

Was ist der Unterschied zum Umlaufvermögen?

Im Gegensatz zum Anlagevermögen dient das Umlaufvermögen nicht dauerhaft dem Geschäftsbetrieb, sondern verbleibt nur kurzfristig im Unternehmen. Das Umlaufvermögen ist für den Verbrauch, den Verkauf, die Verarbeitung oder die Rückzahlung bestimmt.

In einigen Fällen ist die Trennung zwischen Anlage- und Umlaufvermögen auf Basis der Dauerhaftigkeit jedoch nicht so einfach. Maßgeblich dafür ist in der Regel, ob es sich bei dem Bilanzierungsgegenstand um ein Gebrauchs- oder ein Verbrauchsgut handelt. Während Gebrauchsgüter (Anlagevermögen) mehrfach für betriebliche Zwecke verwendet werden können, stehen Verbrauchsgüter (Umlaufvermögen) nur für eine einmalige Verwendung zur Verfügung.

Das Anlagevermögen in der Bilanzanalyse

Da im Anlagevermögen meist ein Großteil des Kapitals eines Unternehmens gebunden ist, spielt es eine große Rolle in der Bilanzanalyse. Im Rahmen der Bilanzanalyse werden eine Reihe von Kennzahlen zum Anlagevermögen gebildet. Die drei wichtigsten darunter sind die Anlagenintensität, der Anlagenabnutzungsgrad und der Anlagendeckungsgrad.

Anlagenintensität

Die Anlagenintensität gibt das Verhältnis des Anlagevermögens zum Gesamtvermögen eines Unternehmens wieder. Gleichzeitig zeigt sie, wie viel des Gesamtkapitals eines Unternehmens in dessen Anlagevermögen gebunden ist.

In der Regel ist eine hohe Anlagenintensität gleichbedeutend mit einem hohen Risiko, da ein anlagenintensives Unternehmen weniger flexibel ist und nicht so schnell auf Marktveränderungen reagieren kann. Außerdem führt ein hohes Anlagevermögen zu hohen (gewinnmindernden) Abschreibungen und bindet langfristig viel Kapital.

Anlagenabnutzungsgrad

Der Anlagenabnutzungsgrad ist das Verhältnis der gesamten Abschreibungen auf das Sachanlagevermögen zu den historischen Anschaffungskosten des Anlagevermögens. Ein hoher Anlagenabnutzungsgrad bedeutet somit, dass in einem Unternehmen (tendenziell) veraltete Anlagen im Einsatz sind, was folglich auf zeitnah erforderliche Ersatzinvestition hindeutet.

Anlagendeckungsgrad

Der Anlagendeckungsgrad gibt Auskunft darüber, ob das Anlagevermögen eines Unternehmens langfristig finanziert ist. Die Kennzahl beruht auf der sogenannten „Goldenen Bilanzregel“, die besagt, dass langfristig gebundenes Vermögen auch langfristig finanziert sein sollte.

Die Kennzahl des Anlagendeckungsgrades existiert in verschiedenen Ausprägungen. Beim Deckungsgrad 1 wird das Anlagevermögen ins Verhältnis zum Eigenkapital gesetzt. Beim Deckungsgrad 2 wird auch das langfristige Fremdkapital zum Eigenkapital addiert, da es sich hierbei ebenso um langfristig zur Verfügung stehendes Kapital handelt.