Umsatz- & Gewinngrenzen: Was musst du beachten?

Zusammenfassung

Was du erfährst

- Welche Grenzen gelten für die Ertragssteuer?

- Was ist die Bilanzierungspflicht?

- Welche Grenzen gelten für die Umsatzsteuer?

- Was sind die Unterschiede in der Ist- und Soll-Versteuerung?

Sicherlich geht es dir wie vielen anderen in Bezug auf gesetzliche Grundlagen. Die Gesetzestexte schaffen mehr Verwirrung als Klarheit und auch die Recherche im Internet hat dir nicht weitergeholfen.Du sitzt an deinem Schreibtisch und bist gerade dabei deine Steuererklärung zu erstellen. Du hast davon gehört, dass du unterschiedliche Grenzen und verschiedene Gesetzesgrundlagen zu beachten hast. Und die Frage, die du dir jetzt stellst, ist: „Was habe ich dabei zu beachten?“

Mit diesem Artikel bringen wir Licht ins Dunkel und erklären dir, welche Umsatz- und Gewinngrenzen zu beachten sind. Wir gehen auch auf die Unterschiede zwischen der Ertrag- und Umsatzsteuer ein.

Um herauszufinden, welche Vorschriften für dich Anwendung findet, musst du das folgende Prüfschema durchführen.

Ertragsteuer

Beginnen wir mit der Ertragsteuer.

Zunächst musst du beachten, dass es außersteuerliche (z.B. HGB) und steuerrechtliche Vorschriften gibt, nach denen du deinen Gewinn ermitteln musst.

Wir gehen nur auf die Frage ein, ob du zur Bilanzierung verpflichtet bist oder eine vereinfachte Einnahme-Überschuss-Rechnung erstellen darfst.

Die Verpflichtung zur Bilanzierung kann sich aus zwei Gründen ergeben:

- Aufgrund Rechtsform (z.B. GmbH, UG, KG, e.K.)

- Aufgrund Überschreitung von Umsatz- oder Gewinngrenzen

Im Folgenden behandeln wir ausschließlich die Frage der Umsatz- und Gewinngrenzen nach Steuerrecht.

Diese Grenzen, die ausschließlich für gewerbliche Unternehmer gelten, finden sich in § 141 AO:

- Umsatz über 600.000 € im Kalenderjahr

oder

- Gewinn über 60.000 € im Wirtschaftsjahr

Du hast eine der beiden Grenzen überschritten? Keine Sorge, wir erklären, wie es weitergeht.

Du wirst eine Aufforderung vom Finanzamt erhalten, die dich dazu verpflichtet, ab dem kommenden Wirtschaftsjahr zu bilanzieren.

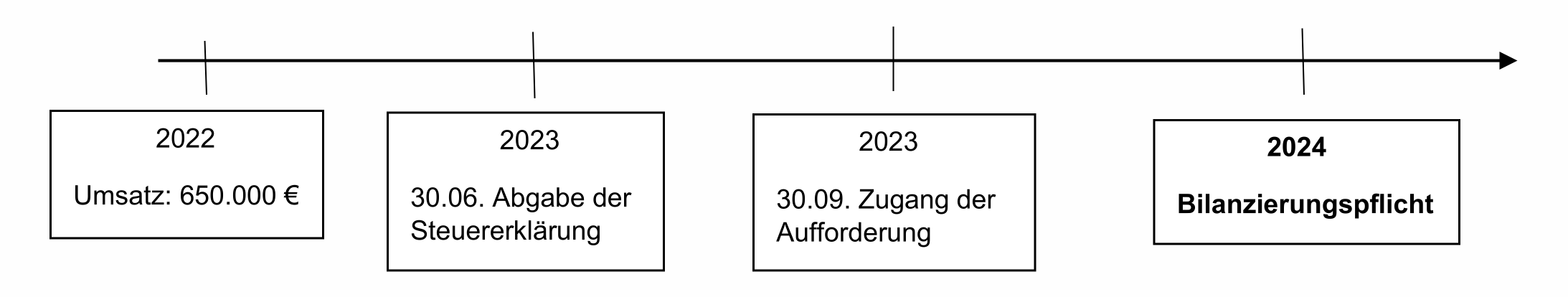

Ein kleines Beispiel:

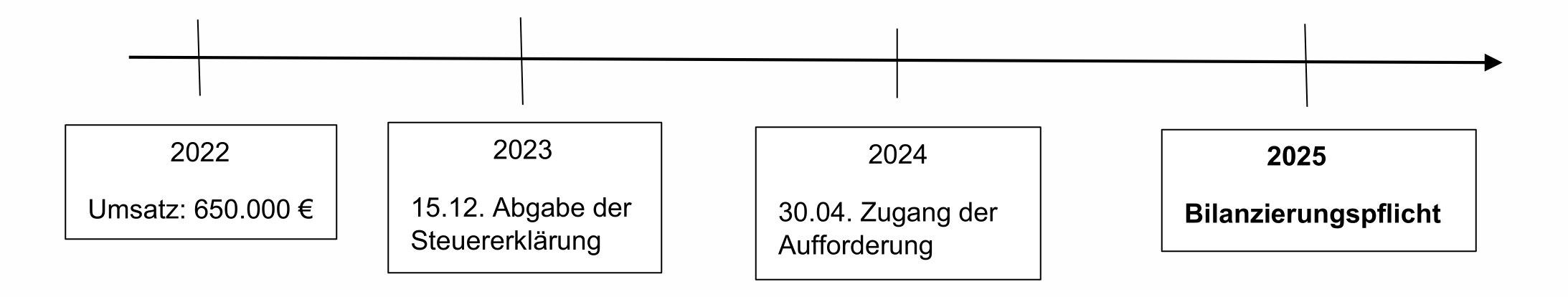

Eine Abwandlung aus der Praxis:

Hinweis: Keine Panik, für das laufende und die vergangenen Jahre musst du nichts ändern.

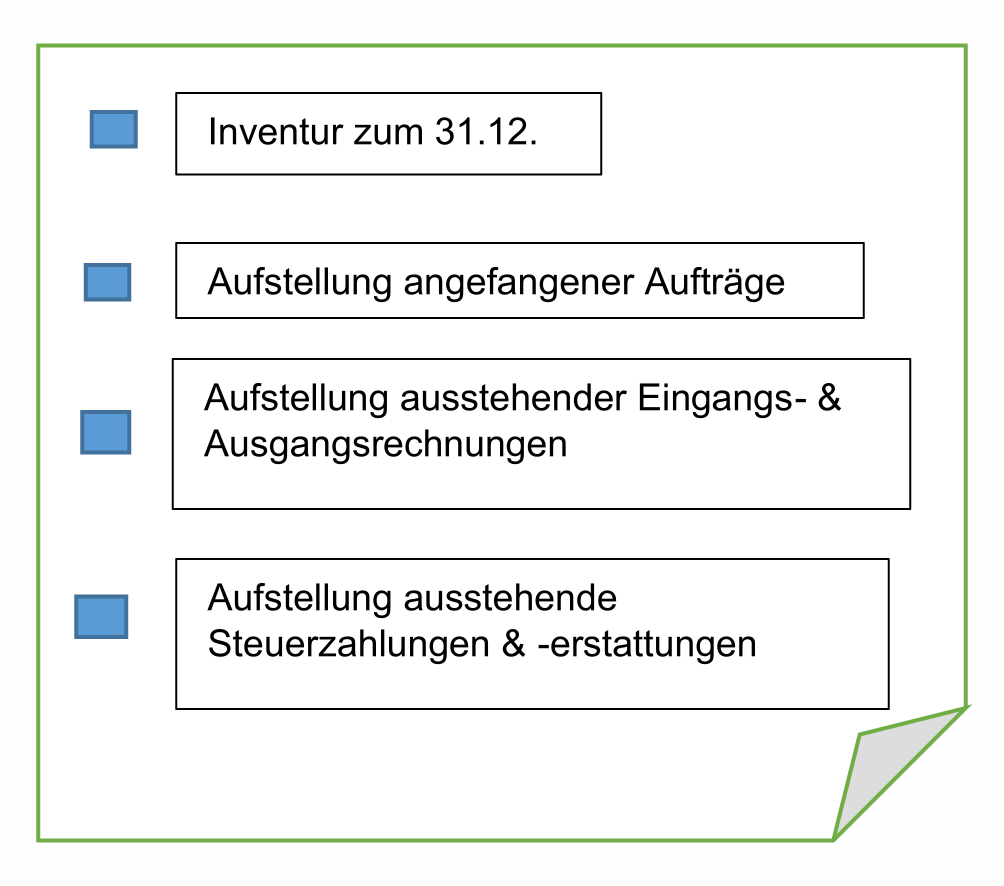

Nach der Aufforderung besteht allerdings Handlungsbedarf. Die wichtigsten Punkte hierzu findest du in der folgenden Checkliste:

Beachte: Die Checkliste enthält keine abschließende Aufzählung, es sind nur die häufigsten Fälle aufgeführt. Sprich dich zu den Details unbedingt mit deinem Steuerberater ab.

Diese Informationen benötigst du zur Erstellung der Eröffnungsbilanz sowie zur Ermittlung des Übergangsgewinns.

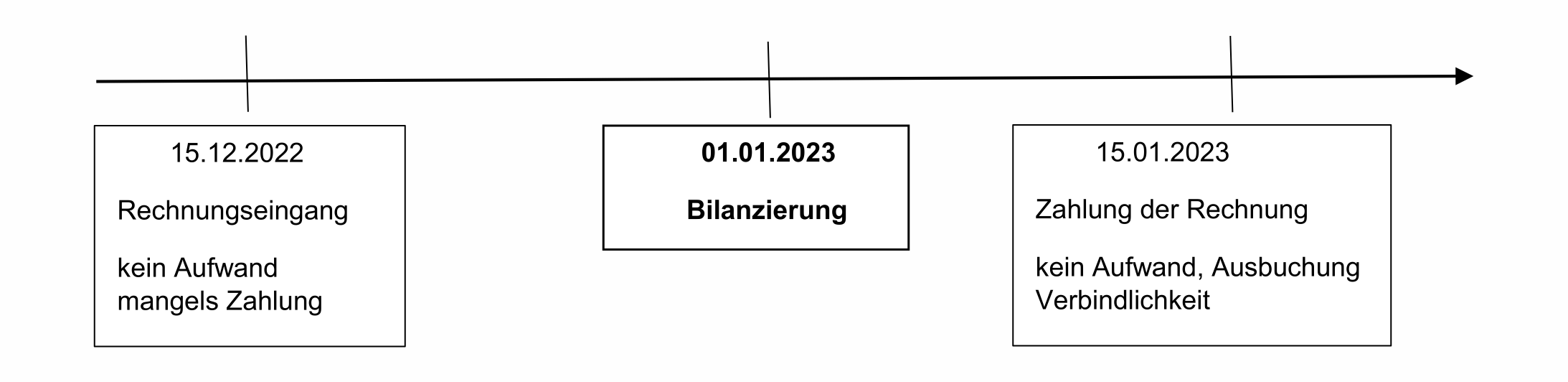

Zum Verständnis haben wir auch hier ein kleines Beispiel vorbereitet:

Dein Steuerberater sendet dir am 15.12.2022 eine Rechnung für die Erstellung der Buchhaltung des vergangenen Jahres:

Wie du siehst, stellt die Rechnung in keinem Jahr Aufwand dar. Die Rechnung würde deinen Gewinn also nicht mindern und der steuerliche Vorteil dadurch verloren gehen.

Damit dieser Aufwand (bzw. auch die Einnahmen) nicht verloren geht, wird er in der sogenannten Übergangsrechnung erfasst und mit der Steuererklärung des ersten Bilanzjahres berücksichtigt.

Die Inventur führt zu einem hohen Übergangsgewinn, da die bislang als Betriebsausgaben berücksichtigten Wareneinkäufe in das Bilanzierungsjahr verlagert werden.

Um eine übermäßige Steuerbelastung aus dem Übergangsgewinn zu vermeiden, bietet dir der Gesetzgeber ein kleines „Goodie“ an.

Du darfst den Übergangsgewinn wahlweise sofort versteuern oder über zwei oder drei Jahre gleichmäßig verteilen. Auch einen Übergangsverlust könntest du in diesem Zeitraum verteilen. Zwar profitierst du dann erst später von der Steuerersparnis, diese kann aber bei steigenden Gewinnen und damit einem höheren Steuersatz vorteilhaft sein.

Was für deine Situation am besten ist, lässt sich nicht pauschal beantworten und hängt von der Entwicklung des Unternehmens ab.

Es ist sinnvoll, aktiv auf deinen Steuerberater zuzugehen.

Du hast bis hier alles verstanden?

Prima, dann kommen wir jetzt zur Umsatzsteuer.

Umsatzsteuer

Hier gilt es zu beachten, dass der Gesetzgeber unterschiedliche Begriffe und Kennzahlen als in der Ertragsteuer vorsieht.

Ähnlich wie bei der Gewinnermittlung gibt es auch hier zwei Arten der Umsatzsteuerberechnung.

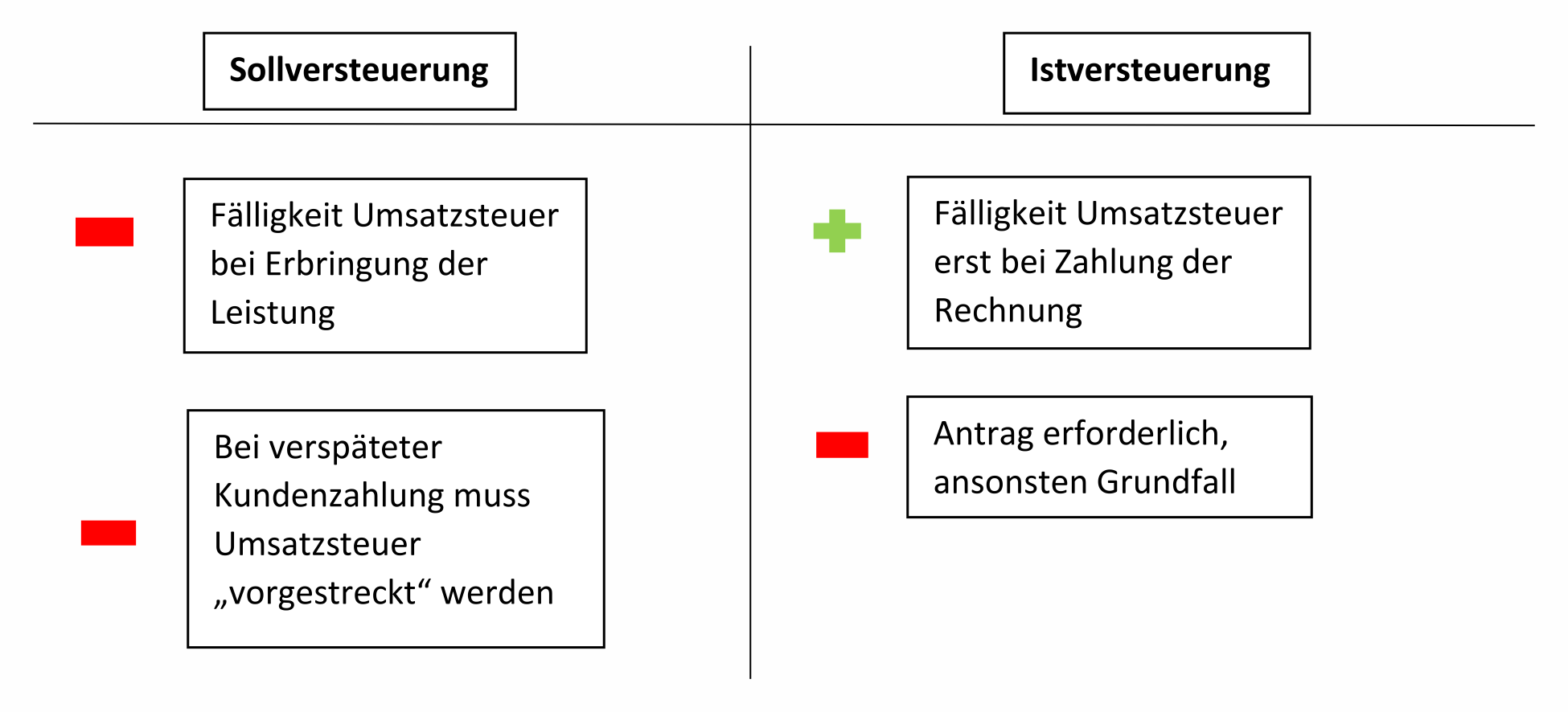

Den Grundfall stellt die Besteuerung nach vereinbarten Entgelten (ugs. Sollversteuerung) dar.

Die Vereinfachung des Grundfalls stellt die Besteuerung nach vereinnahmten Entgelten (ugs. Istversteuerung) dar.

Darin liegt der Unterschied:

Wie du sehen kannst, ist es von Vorteil, die Istversteuerung zu beantragen.

Das ist allerdings an die folgenden Voraussetzungen gebunden:

- Gesamtumsatz nicht größer als 600.000 € im vorangegangenen Kalenderjahr

oder

- Keine Bilanzierungspflicht

oder

- Einkünfte aus einem freien Beruf

oder

- juristische Person des öffentlichen Rechts

Achtung: Solltest du die Grenze überschreiten, musst du ab dem folgenden Kalenderjahr nach der Sollversteuerung besteuern.

In der Praxis solltest du dann beachten:

- bereits die Fertigstellung führt zur Steuerentstehung (Bauabnahme, Übergabe, …)

- erfolgt die Besteuerung erst mit Rechnungsstellung ist dies verspätet

- die Abrechnung sollte daher zeitnah erfolgen, um nicht in Vorleistung gehen zu müssen

- die Dauerfristverlängerung hilft, die geschuldete Umsatzsteuer zeitlich zu verlagern

Wir hoffen, dass dir dieser Artikel hilft, besser mit den Anforderungen umzugehen. Anderenfalls empfiehlt es sich einen Steuerberater zu Rate zu ziehen, um teure Fehler oder Nachforderungen durch das Finanzamt zu vermeiden.

Solltest du nicht steuerlich beraten sein, hilft dir FastBill gerne weiter. Wir verfügen über ein großes Netzwerk und vermitteln dir einen passenden Ansprechpartner.

Autorenbiografien:

Lena Falk, Steuerfachangestellte

Hawranek, Claus & Dibowski Steuerberater PartG mbB

Nach meiner Ausbildung wechselte ich in die Kanzlei Hawranek, Claus & Dibowski, in der ich seit März 2020 tätig bin. Hier betreue ich Mandanten in den Bereichen Einkommensteuer, Lohn- und Finanzbuchhaltung sowie Jahresabschlusserstellung weitestgehend selbständig. Außerdem bin ich unterstützend in den Bereichen Erbschaft- und Schenkungsteuer sowie der Erstellung steuerlicher Expertisen aktiv.

Patrick Dibowski, Steuerberater

Partner bei Hawranek, Claus & Dibowski Steuerberater PartG mbB, Eislingen

Partner bei Butz & Dibowski Steuerberatung PartG mbB, Ginsheim-Gustavsburg

Nach Abschluss des Wirtschaftsrechtsstudiums sammelte ich erste Berufserfahrung in mittelständischen Steuerberatungs- und Wirtschaftsprüfungsgesellschaften. Noch vor dem Steuerberatungsexamen wechselte ich in die Kanzlei Hawranek, in der ich unmittelbar nach dem erfolgreichen Steuerberatungsexamen als Partner aufgenommen wurde. Parallel hierzu haben wir mit dem Aufbau der Kanzlei Butz & Dibowski am Standort Ginsheim-Gustavsburg begonnen.

Die Beratung von Freiberuflern und Startups stellt neben der Nachfolgeberatung sowie der Erbschaft- und Schenkungsteuer meinen Tätigkeitsschwerpunkt dar.